Ein Großteil der Rentner hat Angst vor Altersarmut

Die meisten Rentner fürchten sich vor Altersarmut. Besonders bei Rentnern ohne private Vorsorge sind die Sorgen groß, wie eine aktuelle Studie zeigt.

Ihre persönliche Versicherungsberatung

089 - 24 24 12 65

Montag - Freitag von 8:00 - 20:00 Uhr

Gerne kontaktieren Sie uns per E-Mail:

rente@check24.de

CHECK24 Bewertungen

Das Wichtigste in Kürze

Sie sollten privat für das Alter vorsorgen, da die gesetzliche Rente allein nicht ausreichend sein wird, um Ihren gewohnten Lebensstandard zu halten. Bereits heute erhalten Rentner aus der gesetzlichen Rente im besten Fall nur knapp die Hälfte ihres vorherigen Einkommens.

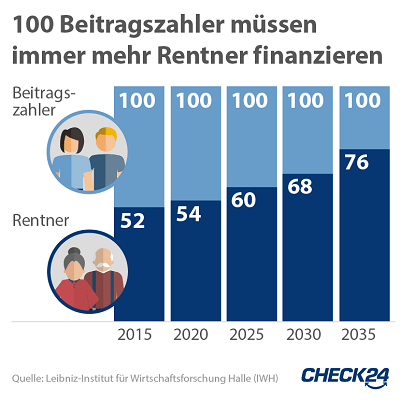

Dieses Rentenniveau wird in Zukunft voraussichtlich noch weiter sinken. Denn die Rentenversicherung wird über ein Umlageverfahren finanziert: Die aktiven Arbeitnehmer versorgen mit ihren Beiträgen die heutigen Rentner. Die Bevölkerung altert jedoch, sodass künftig immer weniger Arbeitnehmer für immer mehr Ruheständler aufkommen müssen.

Daher müssen Sie zusätzlich Geld ansparen, wenn Sie im Alter mehr als eine reine Grundversorgung haben und Ihren Lebensstandard halten möchten. Ansonsten droht Ihnen im Ruhestand eine Rentenlücke: Die Einnahmen reichen nicht aus, um alle notwendigen Ausgaben zu decken.

Um Ihre Rentenlücke zu schließen, ist vor allem eine flexible private Rentenversicherung sinnvoll, neben der staatlich geförderten Riester- und Rürup-Rente.

Riester und Rürup – mit staatlicher Förderung vorsorgen

Während die private Rentenversicherung recht flexibel ist, können Sie mit einer Riester- oder Rürup-Rente von der staatlichen Förderung profitieren.

Eine Rürup-Rente ist vor allem für Selbstständige sowie gut verdienende Angestellte und Beamte zu empfehlen – es winken hohe Steuervorteile. Mit einer Riester-Rente profitieren beispielsweise Eltern mit Kindern von hohen Zulagen, die in den Sparvertrag fließen.

Tipp: Häufig kann auch eine Kombination von privater Rentenversicherung und Riester oder Rürup sinnvoll sein.

Mit einer privaten Rentenversicherung sparen Sie privat Geld für das Alter an und sichern sich eine monatliche Rentenzahlung. Der große Vorteil einer Rentenversicherung und entscheidende Unterschied zu einer reinen Kapitalanlage: Die Rentenversicherung zahlt ab Rentenbeginn eine lebenslange monatliche Rente aus – unabhängig davon, wie alt Sie einmal werden. Sie müssen daher nicht befürchten, dass Ihnen im hohen Alter das Geld ausgeht.

Zudem bietet sie steuerliche Vorteile: Die spätere Rente wird nur mit einem niedrigen Ertragsanteil besteuert. Sollten Sie sich das gesamte angesparte Kapital als Einmalzahlung auszahlen lassen, ist zudem nach zwölf Jahren und ab einem Alter von 62 die Hälfte der Erträge steuerfrei (bei einer Fondspolice: 57,5 Prozent) und somit mehr als beim Verkauf eines Aktien-ETFs (30 Prozent).

Betriebliche Altersvorsorge – Unterstützung vom Arbeitgeber

Als Arbeitnehmer können Sie auch über die Firma vorsorgen – mit einer betrieblichen Altersvorsorge (bAV). Hier sparen Sie einen Teil Ihres Gehalts per Entgeltumwandlung für eine Betriebsrente an. Unternehmen müssen solche Verträge mit mindestens 15 Prozent bezuschussen. Meist lohnt sich das allerdings erst, wenn die Firma noch mehr dazu gibt. Auch können Sie einen Vertrag in der Regel nicht zu einem neuen Arbeitgeber mitnehmen.

Eine private Rentenversicherung wird grundsätzlich in drei Varianten angeboten, die sich hinsichtlich ihrer Anlageform unterscheiden. Welche Variante der Rentenversicherung für Sie sinnvoll ist, hängt von Ihrer persönlichen Situation und Risikobereitschaft ab.

Bei langen Laufzeiten ist eine fondsgebundene Rentenversicherung meist am sinnvollsten und verspricht die höchsten Renditen. Hier werden die Beiträge in Investmentfonds – meist Aktienfonds – angelegt und unterliegen damit den Schwankungen der Kapitalmärkte. Welche Rente am Ende ausbezahlt werden kann, hängt also von der Wertentwicklung der eingezahlten Beiträge ab und steht zu Vertragsbeginn nicht fest. Mit einem breit gestreuten ETF – etwa auf den Weltaktienindex MSCI World – werden die Anlagerisiken gering gehalten. Eine solche Anlage vereint somit auf lange Sicht – bei einer Laufzeit von mindestens zwölf Jahren – Sicherheit und Rendite.

Bei einer klassischen Rentenversicherung werden die Sparbeiträge sicherheitsorientiert angelegt. Ein großer Teil der Beiträge wird dazu meist in festverzinsliche Anleihen investiert. Sie bietet eine garantierte Mindestverzinsung auf den Sparanteil der Beiträge. Zum 1. Januar 2025 ist der Garantiezins zum ersten Mal seit 30 Jahren erhöht worden – er beträgt jetzt 1,0 Prozent. Die Renditeaussichten einer klassischen Police bleiben dennoch weiterhin niedrig.

Die laufende Verzinsung lag in den letzten Jahren bei rund 2 bis 2,5 Prozent. Hinzu kommen noch die Beteiligung an möglichen Bewertungsreserven sowie ein Schlussüberschuss zum Laufzeitende – auch die Höhe dieser Zuschläge ist jedoch ungewiss.

Laufende Verzinsung

| Jahr |

Laufende Verzinsung |

| 2017 | 2,61 % |

| 2018 | 2,47 % |

| 2019 | 2,46 % |

| 2020 | 2,29 % |

| 2021 | 2,13 % |

| 2022 | 2,15 % |

| 2023 | 2,26 % |

| 2024 | 2,46 % |

Bei der hybriden Rentenversicherung – auch als Rentenversicherung der „neuen Klassik” bezeichnet – werden die Beiträge zu einem Teil sicherheitsorientiert und zu einem anderen Teil in Investmentfonds angelegt. Sie können selbst bestimmen, wie Ihre Beiträge aufgeteilt werden. Die Renditechancen sind allerdings deutlich geringer als bei der fondsgebundenen Variante. Die hybride Variante kann bei kürzeren Laufzeiten von weniger als 12 Jahren sinnvoll sein, da das Risiko von Kursschwankungen geringer ist als bei einer fondsgebundenen Rentenversicherung.

Expertenempfehlung

Wählen Sie bei Laufzeiten von mindestens zwölf Jahren eine fondsgebundene Rentenversicherung, die auf einem kostengünstigen, möglichst breit streuenden ETF basiert. So sichern Sie sich die höchste Renditechance für Ihre Beiträge!

Die drei Varianten der privaten Rentenversicherung im Überblick:

| Variante: | fondsgebunden | klassisch | hybrid |

|---|---|---|---|

| Geldanlage |

|

|

|

| Vorteile |

|

|

|

| Nachteile |

|

|

|

| sinnvoll für |

|

|

|

Bei einer privaten Rentenversicherung lässt sich der Rentenbeginn relativ frei wählen. In der Regel darf eine festgelegte Mindestlaufzeit und Mindestrente nicht unterschritten werden. Bei den Tarifen im CHECK24-Vergleich ist der Rentenbeginn ab einem Alter von 55 Jahren möglich.

Eine private Rentenversicherung bietet steuerliche Vorteile. Zwar werden die Beiträge während der Ansparphase nicht steuerlich gefördert wie etwa bei einem Riester- oder Rürup-Vertrag. Dafür ist nur ein Teil der späteren Rente steuerpflichtig – der sogenannte Ertragsanteil. Der Ertragsanteil ist der prozentuale Anteil einer privaten Rente, der vom Finanzamt mit der Einkommenssteuer belegt wird.

Wie hoch der zu versteuernde Ertragsanteil ausfällt, richtet sich nach dem Alter bei Rentenbeginn. Je später Sie in Rente gehen, desto niedriger fällt der Prozentsatz aus, den Sie versteuern müssen. Gehen Sie etwa mit 62 Jahren in Rente, müssen Sie lediglich einen Anteil von 21 Prozent Ihrer Rente versteuern, mit 65 Jahren sind es nur noch 18 Prozent.

Erhalten Sie etwa im Alter von 62 Jahren eine Rente in Höhe von 1.000 Euro, müssten Sie nur 21 Prozent davon versteuern. Angenommen, Ihr persönlicher Steuersatz liegt bei 30 Prozent, ergibt sich daraus eine Steuerbelastung von lediglich 63 Euro.

Ertragsanteil bei der Rentenversicherung je nach Rentenbeginn

|

Alter bei Rentenbeginn |

Ertragsanteil (Prozent) |

|---|---|

| 57 | 25 |

| 58 | 24 |

| 59 | 23 |

| 60 | 22 |

| 61 | 22 |

| 62 | 21 |

| 63 | 20 |

| 64 | 19 |

| 65 | 18 |

| 66 | 18 |

| 67 | 17 |

Auch eine Auszahlung des angesparten Kapitals zum Rentenbeginn ist bei einer privaten Rentenversicherung möglich. Hier müssen in der Regel nur 50 Prozent der aufgelaufenen Erträge versteuert werden, die andere Hälfte ist steuerfrei. Dafür muss der Vertrag eine Laufzeit von mindestens zwölf Jahren haben und die Auszahlung frühestens ab dem vollendeten 62. Lebensjahr erfolgen.

Bei einer fondsgebundenen Police sind 15 Prozent der Erträge in jedem Fall steuerfrei. Sind die Voraussetzungen bei Laufzeit und Alter erfüllt, müssen die restlichen 85 Prozent auch hier nur zur Hälfte versteuert werden.

Bei einer privaten Geldanlage in Aktienfonds müssen Sie dagegen bereits in der Ansparphase vorab einen Teil des Ertrags (Vorabpauschale) versteuern, sofern der Wert des Fonds in einem Jahr gestiegen ist. Beim Verkauf der Anteile wird dann der tatsächliche Gewinn versteuert. Bei ETF-Aktienfonds müssen Sie so Abgeltungssteuer auf 70 Prozent der aufgelaufenen Gewinne zahlen.

Wer mit ETFs (Exchange Traded Funds) für das Alter vorsorgen möchte, hat grundsätzlich die Wahl zwischen einem ETF-Sparplan und einer fondsgebundenen Rentenversicherung, die eine Investition in solche Wertpapiere erlaubt. Um den Ruhestand abzusichern, ist eine Rentenversicherung die erste Wahl. Mit einem garantierten Rentenfaktor oder je nach Tarif auch einem Ablaufmanagement ist hier alles auf eine lebenslange, sichere monatliche Rente ausgerichtet.

Ein ETF-Sparplan ist hingegen gut geeignet, um freies Vermögen anzusparen. Er garantiert jedoch keine lebenslange Rente oder einen festen Rentenfaktor.

| Rentenversicherung | ETF-Sparplan | |

|---|---|---|

| Ziel | Ruhestand absichern | Vermögen ansparen |

| Lebenslange Rente | ||

|

Garantierter Rentenfaktor |

||

|

Garantie auf eingezahlte Beiträge |

||

| Ablaufmanagement | ||

| Steuern |

Rente: nur Ertragsanteil wird besteuert Auszahlung: Hälfte des Gewinns ist steuerfrei |

Auszahlung: 25 % Abgeltungssteuer + Soli-Zuschlag (+ Kirchensteuer) auf 70 % der Erträge* |

| Umschichtungen | steuerfrei | Steuern auf Erträge bei Verkauf |

| Anbieter | Versicherer | Bank / Online-Broker |

Eine private Rentenversicherung ist grundsätzlich für jeden sinnvoll, der seinen Lebensstandard im Alter halten und dafür seine gesetzlichen Rentenansprüche durch eine private Vorsorge ergänzen möchte.

Ob eine private Rentenversicherung oder ein staatlich geförderter Riester- oder Rürup-Vertrag für Sie sinnvoll ist, hängt ganz von Ihrer persönlichen Situation ab. Dies sollten Sie vorab prüfen – zum Beispiel mit dem Renten-Vergleich von CHECK24.

Die private Rentenversicherung wird während der Ansparphase nicht steuerlich gefördert, bietet dafür allerdings steuerliche Vorteile in der Rentenphase. Die Rente ist nur zu einem geringen Teil steuerpflichtig. Bei einer Auszahlung des Kapitals ist nur die Hälfte des Gewinns steuerpflichtig, wenn Sie zum Zeitpunkt der Auszahlung mindestens 62 Jahre alt sind und der Vertrag eine Mindestlaufzeit von zwölf Jahren hat. Bei fondsgebundenen Policen werden 42,5 Prozent des Gewinns versteuert.

Anders als bei Riester- oder Rürup-Verträgen gibt es aber keine steuerlichen Vorteile oder staatliche Zuschüsse vor der Rentenphase.

Wie hoch die Beiträge ausfallen, hängt vor allem von der gewünschten Höhe der monatlichen Rente sowie dem Eintrittsalter ab. Beim Alter gilt: Je früher Sie die Rentenversicherung abschließen, desto geringer sind die monatlichen Beiträge, die Sie aufwenden müssen. Denn dann bleibt mehr Zeit bis zum Rentenbeginn, um Vermögen für die lebenslange Rente anzusparen.

Wer etwa mit 67 Jahren eine mögliche monatliche Rente in Höhe von 500 Euro beziehen will, muss bei einem Sparbeginn mit 45 Jahren 250 Euro monatlich aufbringen. Schließt er die Rentenversicherung jedoch schon mit 30 Jahren ab, sind dafür nur 100 Euro Beitrag pro Monat nötig (Fondspolice, Stand 06/2024).

Nutzen Sie unseren privaten Rentenversicherungs-Rechner, um einen passenden Tarif zu finden und die Höhe der Beiträge für eine gewünschte monatliche Rente zu berechnen.

Kosten & Rendite einer Rentenversicherung

Wie für jede Geldanlage fallen für die Rentenversicherungen Kosten an – genauer Abschluss- und Verwaltungskosten. Dafür erhalten Sie die Garantie einer lebenslangen Rente und müssen sich nicht selbst um die Geldanlage kümmern.

Wie hoch die Rendite einer Rentenversicherung ausfällt, ist je nach Anbieter und Tarif sehr unterschiedlich und lässt sich vorab nicht genau beziffern. Vergleichen Sie daher die garantierten Renten unterschiedlicher Anbieter.

Die meisten Arbeitnehmer müssen keine Krankenkassenbeiträge auf ihre private Rentenversicherung zahlen. Wer in der zweiten Hälfte seines Berufslebens zu mindestens 90 Prozent in der gesetzlichen Krankenkasse versichert war, ist in der KVdR (Krankenversicherung der Rentner) versichert und muss von seiner privaten Rente keine Beiträge abführen.

Nur wer als Rentner freiwillig gesetzlich krankenversichert ist, muss Abgaben zahlen. Es wird dann ein ermäßigter Beitragssatz von derzeit 14 Prozent sowie der jeweilige Zusatzbeitrag der Kasse fällig.

Keine Abgaben für Privatversicherte

Wer eine private Krankenversicherung hat, muss in keinem Fall Abgaben auf seine private Rente zahlen. Die Beiträge zur privaten Krankenversicherung richten sich nach dem jeweiligen Tarif und sind unabhängig von den Einkünften des Privatversicherten.

Stirbt der Versicherungsnehmer vor Rentenbeginn und wurde eine Beitragsrückgewähr vereinbart, werden bei einer klassischen Versicherung die gezahlten Beiträge an die Hinterbliebenen zurückgezahlt. Hinzu kommt eine mögliche Überschussbeteiligung. Bei einer fondsgebundenen Versicherung wird meist der aktuelle Wert der Fondsanteile ausgezahlt. Je nach Laufzeit und Kursentwicklung der Anteile kann dieser Wert variieren.

Stirbt der Versicherungsnehmer in der Rentenphase, endet die monatliche Rentenzahlung grundsätzlich. Sie können jedoch eine Rentengarantiezeit vereinbaren – zum Beispiel für zehn Jahre. Dann wird die Rente auf jeden Fall für zehn Jahre gezahlt, selbst wenn Sie vorher sterben sollten.

Rentengarantiezeit kostet Rente

Die Vereinbarung einer Rentengarantiezeit geht zulasten der Rentenhöhe. Je länger die vereinbarte Garantiezeit ist, umso geringer fällt Ihre monatliche Rente aus.

Ja, eine private Rentenversicherung können Sie kündigen. Sie sollten allerdings vor einer Kündigung zunächst andere Alternativen prüfen. Denn bereits bezahlte Abschlusskosten gehen bei einer Kündigung verloren. Die Versicherung zahlt Ihnen nur einen Rückkaufswert aus.

Oft ist es sinnvoll, den Vertrag statt einer Kündigung beitragsfrei zu stellen. Dann zahlen Sie keine Beiträge mehr. Zu Rentenbeginn erhalten Sie das angesparte Kapital als lebenslange Rente oder einmalige Auszahlung.

Der Rentenfaktor bestimmt, wie hoch die monatliche Rente später ausfällt. Er gibt an, welche Rente der Versicherer pro 10.000 Euro Kapital auszahlt. Beträgt der Wert zum Beispiel 25, erhalten Sie für ein angespartes Kapital von 100.000 Euro eine Monatsrente von 250 Euro.

Bei einer klassischen Rentenversicherung garantiert der Versicherer eine Mindestrente. Diese errechnet sich aus dem garantierten Kapital zu Rentenbeginn sowie einem garantierten Rentenfaktor. Dieser Teil der Rente steht fest. In der Regel kommen später noch Überschüsse hinzu, die der Versicherer erwirtschaftet hat. Der Rentenfaktor für diese Überschüsse wird jedoch erst zu Rentenbeginn festgelegt.

Bei einer fondsgebundenen Rentenversicherung gibt es keine garantierte Mindestrente. Oft gibt der Versicherer dennoch einen Rentenfaktor an. Achten Sie darauf, dass dieser Rentenfaktor wirklich garantiert ist! Im CHECK24 Vergleich sehen sie innerhalb der Tarifnote sowie im Detailvergleich der Tarife

Wenn Versicherer Überschüsse erwirtschaften, werden die Kunden an diesen Gewinnen beteiligt. Dies ist auch bei privaten Rentenversicherungen der Fall: Hat Ihre Versicherung mehr Einnahmen erwirtschaftet als zu Vertragsbeginn prognostiziert, erhöht sich Ihre monatliche Rente.

In der Regel kalkulieren die Versicherer eher konservativ, um ihre vertraglich vereinbarten Garantien in jedem Fall auszahlen zu können.

Mit CHECK24 können Sie zahlreiche Rentenversicherungen bequem und gleichzeitig detailliert miteinander vergleichen. Unser Rechner berücksichtigt dabei insgesamt rund 100 Tarife von 20 verschiedenen Anbietern.

Der Vergleich von CHECK24 zeigt Ihnen zudem, ob eine Rürup-Rente (Basis-Rente), Riester-Rente oder private Rentenversicherung sinnvoll für Sie ist. Bei den privaten Rentenversicherungen können Sie Tarife der klassischen, fondsgebundenen oder hybriden Variante vergleichen – Sie entscheiden, welcher Vertrag am besten zu Ihnen passt.

Online-Abschluss bei CHECK24

Schließen Sie ausgewählte Tarife der privaten Rentenversicherung bei CHECK24 gleich online ab! Sie gehen damit kein Risiko ein – auch hier haben Sie ein Widerrufsrecht von 30 Tagen.

„Fondsgebundene, klassische oder hybride Rentenversicherung? Ich helfe Ihnen, die richtige Wahl für Ihre Altersvorsorge zu treffen!”

Die meisten Rentner fürchten sich vor Altersarmut. Besonders bei Rentnern ohne private Vorsorge sind die Sorgen groß, wie eine aktuelle Studie zeigt.

Mehr als eine Viertelmillion Menschen sind 2024 vorzeitig und ohne Abschläge in Rente gegangen – eine Entwicklung, die das Rentensystem stark belastet.

Eine aktuelle Studie von MetallRente zeigt: Die Generation Z spart bereits für die Rente, viele fühlen sich mit dem Thema allerdings auch überfordert.

CHECK24 – Deutschlands größtes Vergleichsportal

Transparent

Wir bieten Ihnen einen Überblick über Preise und Leistungen von tausenden Anbietern. Und das alles über eigene Vergleichsrechner.

Kostenlos

Für Kunden ist unser Service kostenlos. Wir finanzieren uns über Provisionen, die wir im Erfolgsfall von Anbietern erhalten.

Vertrauenswürdig

Bei uns können Kunden erst nach einem Abschluss eine Bewertung abgeben. Dadurch sehen Sie nur echte Kundenbewertungen.

Erfahren

Seit 1999 haben unsere Experten über 15 Millionen Kunden beim Vergleichen und Sparen geholfen.

Mit dem Vergleich von CHECK24 können Sie insgesamt 100 Tarifkombinationen der Rentenversicherung kostenlos vergleichen. Gemäß § 60 Abs. 1 S. 2 („Hinweis zu eingeschränkter Marktabdeckung“) und Abs. 2 VVG („Markt- und Informationsgrundlage“) weisen wir dennoch ausdrücklich auf eine eingeschränkte Versicherer- und Vertragsauswahl hin. Informationen zu den teilnehmenden und nicht teilnehmenden Versicherern und Versicherungstarifen finden Sie hier.

Das CHECK24 Kundenversprechen für Altersvorsorge

Dank Upgrade-Garantie mehrfach profitieren

Jetzt abschließen und noch bis 20.12.2024 mehrfach profitieren: Sichern Sie sich die Vorteile des aktuellen Jahres – Steuervorteile, staatliche Zulagen und Zinseszinseffekt – und profitieren Sie jetzt schon dank Upgrade-Garantie vom höheren Garantiezins des nächsten Jahres!

Zum 01.01.2025 wird der Garantiezins von 0,25 % auf 1,00 % angehoben. Somit erhalten Sie bei gleichem Sparbeitrag eine höhere Rente! Mit der Upgrade-Garantie können Sie bereits jetzt abschließen und dann automatisch und kostenlos zum höheren Garantiezins wechseln. Gleichzeitig sichern Sie sich durch den Zinseszinseffekt dauerhaft niedrigere Beiträge und je nach gewählter Rentenversicherung zusätzlich bis zu 27.566 € Steuervorteile oder staatliche Zulagen.

Wir haben alle Tarife mit Upgrade-Garantie für Sie gekennzeichnet.

Mit dem Vergleich von CHECK24 können Sie insgesamt 100 Tarifkombinationen der Rentenversicherung kostenlos vergleichen. Gemäß § 60 Abs. 1 S. 2 („Hinweis zu eingeschränkter Marktabdeckung“) und Abs. 2 VVG („Markt- und Informationsgrundlage“) weisen wir dennoch ausdrücklich auf eine eingeschränkte Versicherer- und Vertragsauswahl hin. Informationen zu den teilnehmenden und nicht teilnehmenden Versicherern und Versicherungstarifen finden Sie hier.

Das CHECK24 Kundenversprechen für Altersvorsorge

Dank Upgrade-Garantie mehrfach profitieren

Jetzt abschließen und noch bis 20.12.2024 mehrfach profitieren: Sichern Sie sich die Vorteile des aktuellen Jahres – Steuervorteile, staatliche Zulagen und Zinseszinseffekt – und profitieren Sie jetzt schon dank Upgrade-Garantie vom höheren Garantiezins des nächsten Jahres!

Zum 01.01.2025 wird der Garantiezins von 0,25 % auf 1,00 % angehoben. Somit erhalten Sie bei gleichem Sparbeitrag eine höhere Rente! Mit der Upgrade-Garantie können Sie bereits jetzt abschließen und dann automatisch und kostenlos zum höheren Garantiezins wechseln. Gleichzeitig sichern Sie sich durch den Zinseszinseffekt dauerhaft niedrigere Beiträge und je nach gewählter Rentenversicherung zusätzlich bis zu 27.566 € Steuervorteile oder staatliche Zulagen.

Wir haben alle Tarife mit Upgrade-Garantie für Sie gekennzeichnet.

Garantierter Rentenfaktor

Der Versicherer garantiert einen bestimmten Faktor, mit dem das angesparte Kapital später verrentet wird. Bei einem Rentenfaktor von 25 zahlt der Anbieter zum Beispiel 25 Euro monatliche Rente pro 10.000 € Guthaben.

Abhängig vom jeweiligen Tarif.

Abhängig vom jeweiligen Tarif.

Ablaufmanagement

Der Versicherer beginnt einige Jahre vor Rentenbeginn damit, die angesparten Aktienfonds-Anteile in schwankungsärmere Anlagen – meist Anleihefonds – umzuschichten.

Abhängig vom jeweiligen Tarif.

Dies gilt ab einem Alter von 62 Jahren sowie 12 Jahren Laufzeit.

Bei einer fondsgebundenen Rentenversicherung sind 15 Prozent in jedem Fall steuerfrei. Die restlichen 85 Prozent werden ab einem Alter von 62 sowie 12 Jahren Laufzeit auch hier nur zur Hälfte besteuert.