können, empfehlen wir Ihnen einen der folgenden Browser zu nutzen.

CHECK24 ist Testsieger

CHECK24 Bewertungen

Das Wichtigste in Kürze

- Eine Risikolebensversicherung zahlt im Todesfall eine festgelegte Summe aus, um Angehörige finanziell abzusichern.

- Sie ist besonders sinnvoll für Eltern mit Kindern, Paare mit einem Hauptverdiener, Immobilienkäufer und Geschäftsgründer.

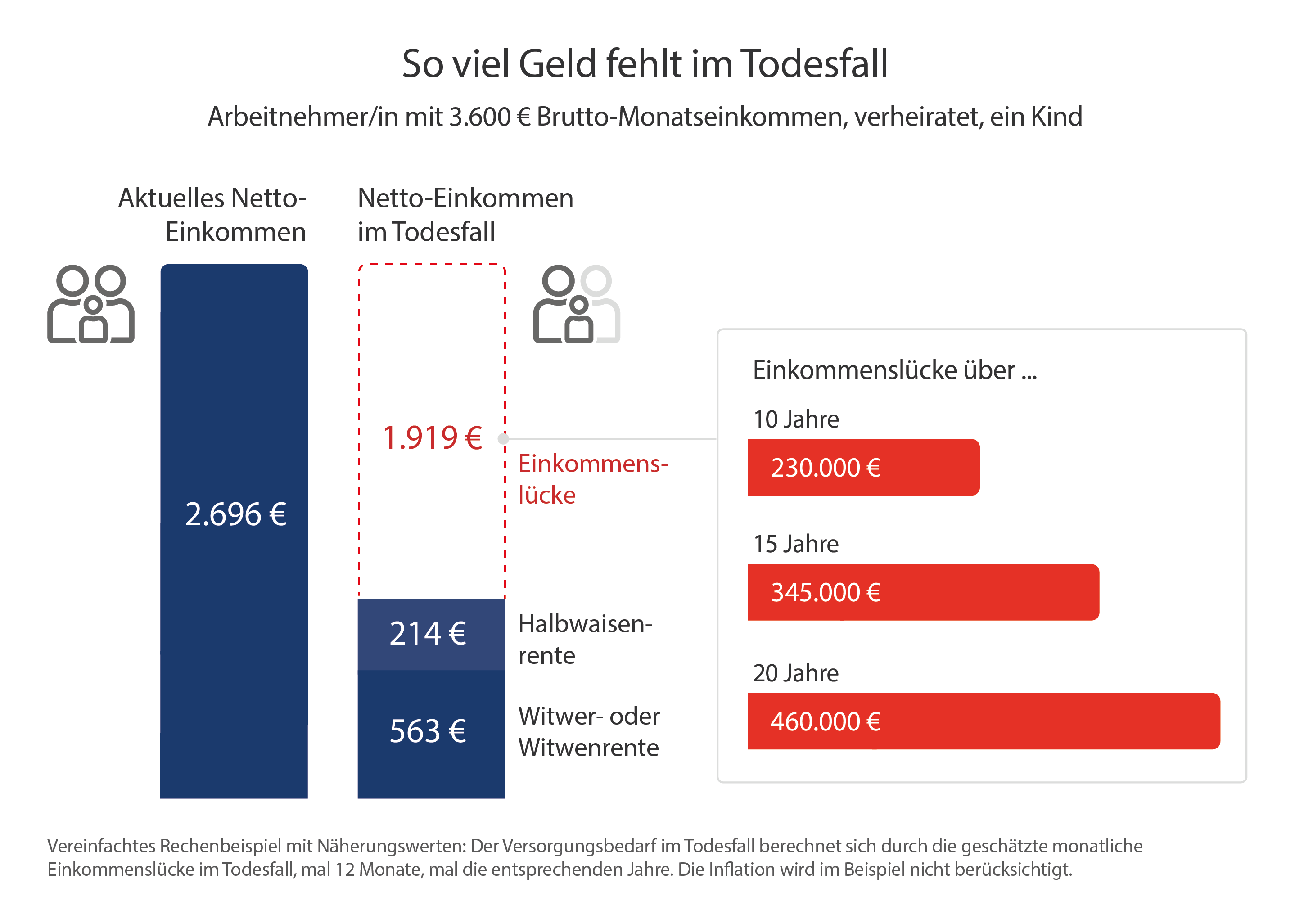

- Als Faustregel sollte das drei- bis fünffache Bruttojahresgehalt der versicherten Person als Versicherungssumme vereinbart werden.

- Die Versicherung sollte so lange laufen, wie die Angehörigen Unterstützung benötigen oder ein Kredit abbezahlt wird.

Leistungen der Risikolebensversicherung

Die entscheidende Leistung einer Risikolebensversicherung ist die Zahlung einer vereinbarten Geldsumme im Todesfall. Stirbt die versicherte Person während der Laufzeit, zahlt der Versicherer diese Versicherungssumme einmalig an die bezugsberechtigte Person aus. Wie hoch diese Summe ausfällt, wie viele Jahre der Schutz bestehen und wer das Geld als begünstigte Person erhalten soll, legen Sie bei Vertragsabschluss fest.

-

Höhe der Versicherungssumme

-

Arten der Versicherungssumme: konstant und fallend

-

Länge der Vertragslaufzeit

Für wen eine Risikolebensversicherung sinnvoll ist

Eine Risikolebensversicherung ist sinnvoll, wenn Ihr Partner oder Ihre Partnerin, ein Kind oder Geschäftspartner finanziell auf Sie angewiesen ist.

Die Versicherung gibt Ihnen Gewissheit, dass Ihre Angehörigen oder Geschäftspartner finanziell abgesichert sind. Ein Vertrag ist vor allem für diese Personengruppen zu empfehlen:

- Eltern mit Kindern

- Paare mit einem Hauptverdiener

- Immobilienkäufer mit Darlehen

- Geschäftsgründer / Unternehmensgründer

Alleinstehende, die keine Angehörigen versorgen müssen, benötigen hingegen meist auch keine Risikolebensversicherung.

Sinnvolle Zusatzleistungen

Viele Versicherer bieten zusätzlich zum Basisschutz auch Zusatzleistungen an, die entweder in einem Tarif bereits enthalten sind oder als Zusatzbausteine beim Abschluss vereinbart werden können. Diese Zusatzleistungen ermöglichen trotz langer Vertragslaufzeiten eine flexible und individuelle Gestaltung der Verträge.

Folgende Zusatzleistungen können Sie häufig vereinbaren:

-

Vorgezogene Todesfallleistung

-

Nachversicherungsgarantie

-

Verlängerungsoption

-

Dynamik

-

Extraleistung bei schwerer Krankheit

Zusatzleistungen sorgfältig prüfen

Jede Zusatzleistung kostet Geld. Prüfen Sie daher vor einem Abschluss genau, welche Leistungen für Sie sinnvoll sind und auf welche Sie verzichten können.

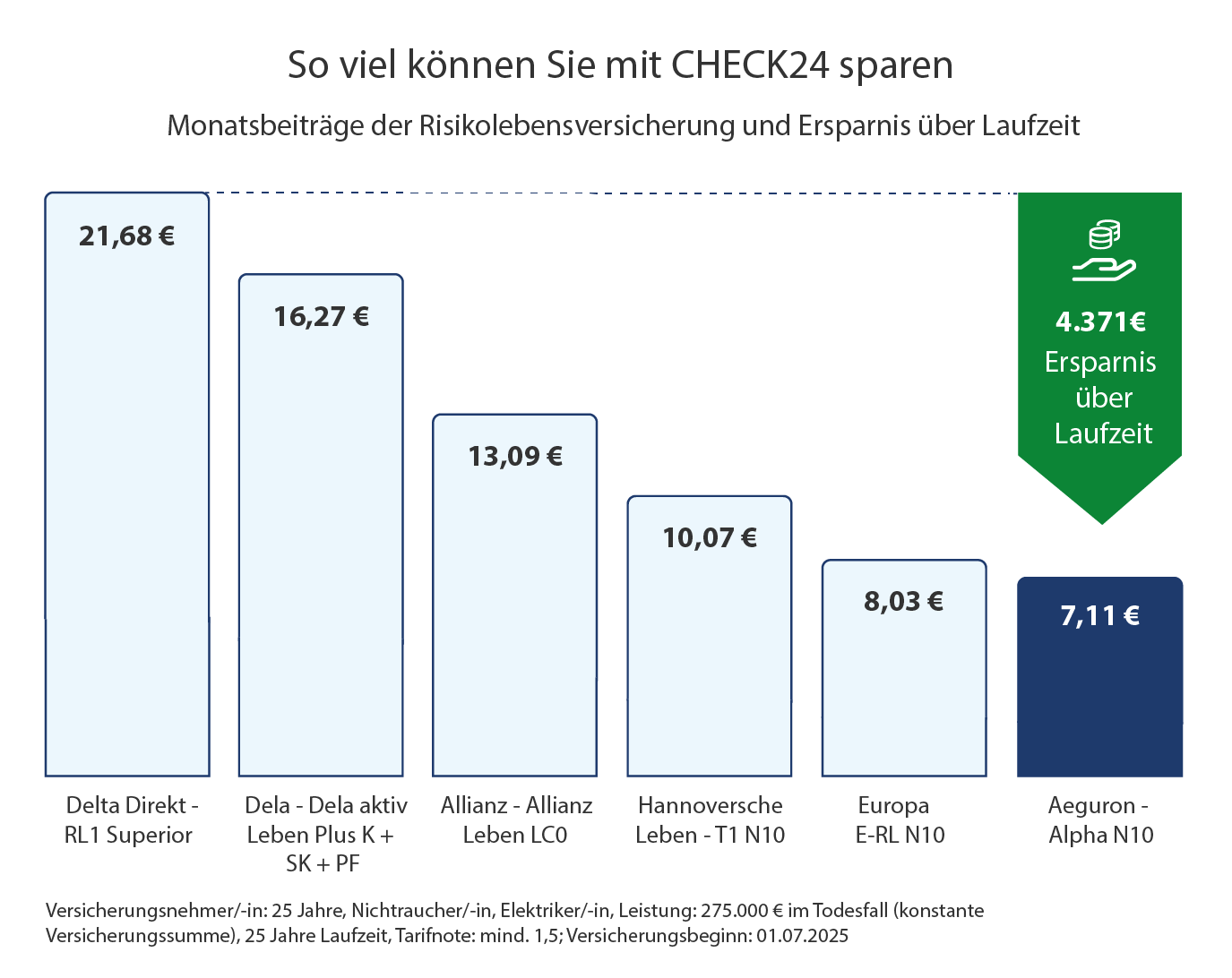

Eine Risikolebensversicherung mit einer Versicherungssumme von 150.000 Euro und einer Laufzeit von zehn Jahren gibt es für einen 25-Jährigen bereits ab etwa drei Euro monatlich.

Vor allem die Vertragslaufzeit sowie die vereinbarte Versicherungssumme bestimmen die Höhe des Versicherungsbeitrags.

Darüber hinaus hängt die Beitragshöhe von Ihren persönlichen Merkmalen ab – etwa von Gesundheitszustand, Raucherstatus oder riskanten Hobbys wie Fallschirmspringen, Motorradfahren oder Tauchen.

Wieviel Sie persönlich eine Risikolebensversicherung kostet, können Sie mit dem CHECK24-Rechner innerhalb kürzester Zeit individuell ermitteln.

Was die Höhe des Beitrags beeinflusst

Von diesen Faktoren hängt die Höhe des Beitrags ab:

- Vertragslaufzeit

- Höhe der Versicherungssumme

- Alter bei Vertragsbeginn

- Beruf

- Gesundheitszustand

- Raucherstatus

- Riskante Hobbys

Gesundheitsfragen unbedingt wahrheitsgemäß beantworten

Auch wenn die Versicherer bei bestimmten Vorerkrankungen häufig Risikozuschläge verlangen, sollten Sie die Fragen zu Ihrer Gesundheit unbedingt wahrheitsgemäß beantworten. Ansonsten gefährden Sie den Versicherungsschutz!

Selbst bei hohem Übergewicht mit einem BMI von über 40 oder einer kürzlich überstandenen schweren Krankheit können wir für Sie eine Risikolebensversicherung trotz Vorerkrankung vermitteln – dank der exklusiven Kooperation mit einem Partner, der sich auf solche Fälle spezialisiert hat.

Mit dem umfassenden Risikolebensversicherung-Vergleich vom Testsieger CHECK24 können Sie rund 400 Tarife verschiedener Anbieter miteinander vergleichen, darunter zum Beispiel die Allianz, CosmosDirekt, ERGO und Hannoversche.

Das Angebot ist für Sie kostenlos und bietet Ihnen die Möglichkeit, schnell und bequem einen Überblick über passende Tarife zu erhalten.

Auf Wunsch beraten wir Sie gerne auch persönlich. Unsere kompetenten Spezialisten im Bereich Risikolebensversicherung nehmen sich gerne Zeit, um für Sie den besten Schutz zu finden, der auf Ihre Lebenssituation zugeschnitten ist.

Drei Spartipps für die Risikolebensversicherung

-

Vertrag rückdatieren

Häufig ist bei Vertragsabschluss eine Rückdatierung auf das vergangene Jahr möglich, wodurch der Versicherte auf dem Papier ein Jahr jünger ist und einen geringeren Beitrag zahlt. -

Jährliche Zahlweise

wählen

Viele Versicherungen gewähren einen Rabatt, wenn Beiträge jährlich anstatt monatlich beglichen werden. -

Angemessene Laufzeit und passende

Todesfallsumme wählen

Je höher die Todesfallsumme und je länger die Laufzeit, desto teurer ist die Versicherung. Stimmen Sie daher beide Faktoren optimal auf Ihren Bedarf ab.

Häufig gestellte Fragen zur Risikolebensversicherung

-

Wie können sich Paare absichern?

-

Was bedeuten Brutto- und Nettobeitrag?

-

Greift die Risikolebensversicherung bei Todesfall durch Corona (Covid-19)?

-

Was ist der Unterschied zwischen Risiko- und Kapitallebensversicherung?

-

Sind die Beiträge der Risikolebensversicherung steuerlich absetzbar?

-

Was ist ein Risikozuschlag?

-

Wann gilt man als Raucher oder Nichtraucher?

-

Gibt es eine Risikolebensversicherung ohne Gesundheitsprüfung?

-

Wann lohnt sich der Wechsel der Risikolebensversicherung?

-

Ist der Vergleich von CHECK24 wirklich kostenlos?

-

Gibt es Zusatzversicherungen zur Risikolebensversicherung?

„Bei der Auswahl des optimalen Tarifs, Fragen zum Antrag oder Problemen mit dem Versicherer unterstütze ich Sie persönlich – jederzeit!"

CHECK24-Ratgeber zur Risikolebensversicherung

Weiterführende Inhalte

- Partner Risikolebensversicherung

- Risikolebensversicherung & Hauskauf

- Risikolebensversicherung & Steuer

Top Anbieter im Test

- Allianz Test & Erfahrungen

- Hannoversche Test & Erfahrungen

- CosmosDirekt Test & Erfahrungen

- ERGO Test & Erfahrungen

Weitere Produkte

CHECK24 – Deutschlands größtes Vergleichsportal

Transparent

Wir bieten Ihnen einen Überblick über Preise und Leistungen von tausenden Anbietern. Und das alles über eigene Vergleichsrechner.

Kostenlos

Für Kunden ist unser Service kostenlos. Wir finanzieren uns über Provisionen, die wir im Erfolgsfall von Anbietern erhalten.

Vertrauenswürdig

Bei uns können Kunden erst nach einem Abschluss eine Bewertung abgeben. Dadurch sehen Sie nur echte Kundenbewertungen.

Erfahren

Seit 1999 haben unsere Experten über 15 Millionen Kunden beim Vergleichen und Sparen geholfen.

Mit dem Vergleich von CHECK24 können Sie über 400 Tarifvarianten der Risikolebensversicherung kostenlos vergleichen. Gemäß § 60 Abs. 1 S. 2 („Hinweis zu eingeschränkter Marktabdeckung“) und Abs. 2 VVG („Markt- und Informationsgrundlage“) weisen wir dennoch ausdrücklich auf eine eingeschränkte Versicherer- und Vertragsauswahl hin. Informationen zu den teilnehmenden und nicht teilnehmenden Versicherern und Versicherungstarifen finden Sie hier.

Das CHECK24 Kundenversprechen für die Risikolebensversicherung

Mit dem Vergleich von CHECK24 können Sie über 400 Tarifvarianten der Risikolebensversicherung kostenlos vergleichen. Gemäß § 60 Abs. 1 S. 2 („Hinweis zu eingeschränkter Marktabdeckung“) und Abs. 2 VVG („Markt- und Informationsgrundlage“) weisen wir dennoch ausdrücklich auf eine eingeschränkte Versicherer- und Vertragsauswahl hin. Informationen zu den teilnehmenden und nicht teilnehmenden Versicherern und Versicherungstarifen finden Sie hier.

Das CHECK24 Kundenversprechen für die Risikolebensversicherung