können, empfehlen wir Ihnen einen der folgenden Browser zu nutzen.

- Die richtige Todesfallsumme vereinbaren

- Im Zweifel eine konstante Versicherungssumme wählen

- Den Hauptverdiener absichern, den Partner nicht vergessen

- Die richtige Laufzeit wählen

- Erbschaftssteuer berücksichtigen

- Keine Kapitallebensversicherung abschließen

- Nachversicherungsgarantie kann sinnvoll sein

- Überschussbeteiligung: Beitragsverrechnung vereinbaren

- Gesundheitsfragen ehrlich beantworten

- Das Risiko Berufsunfähigkeit absichern

1. Die richtige Todesfallsumme vereinbaren

Die Versicherungssumme der Risikolebensversicherung sollte ausreichen, um im Todesfall den bestehenden Kredit abzulösen. Das heißt, zu Versicherungsbeginn sollte bei einem Immobiliendarlehen von 100.000 Euro die Versicherungssumme mindestens genauso hoch sein.

Vergessen Sie allerdings nicht die Absicherung Ihrer Angehörigen. Stirbt bei einem Ehepaar mit zwei Kindern einer der Eheleute, sollte zusätzlich genug Geld zur Verfügung stehen, damit die laufenden Ausgaben der Hinterbliebenen gesichert sind. Die staatlichen Leistungen allein – nämlich die Witwen- oder Witwer- sowie die Halbwaisenrente – werden bei weitem nicht ausreichen, um die Lebenskosten zu decken.

Stiftung Warentest empfiehlt als Versicherungssumme das Drei- bis Fünffache des Bruttojahreseinkommens. Haben Sie also noch keine Risikolebensversicherung zur Absicherung der Angehörigen abgeschlossen, sollten Sie diesen Bedarf zur Kreditsumme addieren.

2. Im Zweifel eine konstante Versicherungssumme wählen

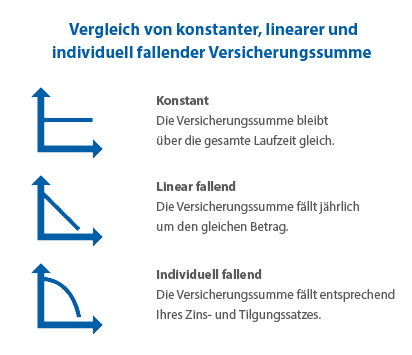

Grundsätzlich ist die Risikolebensversicherung in drei Varianten

erhältlich. Mit:

Grundsätzlich ist die Risikolebensversicherung in drei Varianten

erhältlich. Mit:

- konstanter

- linear fallender oder

- individuell fallender Versicherungssumme

Bei der Variante mit konstanter Versicherungssumme bleibt die Todesfallleistung während der gesamten Laufzeit gleich. Wurde beispielsweise eine Summe von 100.000 Euro versichert, so wird im Todesfall während der Vertragslaufzeit immer diese Summe ausgezahlt – unabhängig davon, ob die versicherte Person im ersten oder im zehnten Jahr der Laufzeit verstirbt.

Bei einem Vertrag mit linear fallender Versicherungssumme verringert sich die Todesfallleistung jedes Jahr. Mit dem sinkenden Todesfallschutz werden auch die Versicherungsbeiträge günstiger.

Für die Absicherung eines Immobilienkredits eignet sich diese Variante nur in den seltensten Fällen. Denn die Versicherungssumme sinkt hier meist schneller als die Restschuld. Im Todesfall kann der Kredit somit nicht komplett zurückgezahlt werden.

Für die Absicherung eines Kredits für den Hauskauf oder Hausbau ist dagegen eine Risikolebensversicherung mit individuell fallender Versicherungssumme sinnvoll – auch annuitätisch fallende Versicherungssumme genannt. Hierbei fällt die Versicherungssumme entsprechend Ihres Zins- und Tilgungssatzes und passt sich somit ideal Ihrer verbleibenden Restschuld an. Am Anfang sinkt die Darlehenssumme langsam, da der größte Teil der monatlichen Raten für die Zinsen der Baufinanzierung aufgewendet wird. Nach einigen Jahren sinkt die Restschuld hingegen schneller, da ein immer größerer Teil der Raten in die Tilgung des Kredits fließt.

Einige Versicherer bieten nur Verträge mit konstanter Versicherungssumme an. Die Auswahl an Tarifen mit fallender Versicherungssumme ist deutlich geringer. Sie sollten also genau prüfen, wie viel Ersparnis eine fallende Versicherungssumme gegenüber einer klassischen Absicherung mit konstanter Summe bringt.

Ist die Ersparnis über die Laufzeit nur gering, sollten Sie überlegen, lieber die klassische Variante zu wählen. Sie können dann in jedem Fall mit der festgelegten Todesfallleistung rechnen und sind gegen böse Überraschungen gefeit – auch wenn Sie das Darlehen nicht so schnell tilgen sollten, wie zu Beginn geplant.

3. Den Hauptverdiener absichern, den Partner nicht vergessen

Die Risikolebensversicherung für den Hauskauf oder Hausbau sollte auf jeden Fall auf das Leben des Hauptverdieners einer Familie abgeschlossen werden. Sind in einer Familie beide Partner berufstätig, sollte das Leben beider versichert werden. Auch wenn sich ein Partner hauptsächlich um die Erziehung der Kinder kümmert, sollte eine Risikolebensversicherung für ihn abgeschlossen werden. Im Todesfall müsste der überlebende Partner für die Kosten einer Kinderbetreuung aufkommen.

4. Die richtige Laufzeit wählen

Um den Kredit für einen Hauskauf abzusichern, sollte die Vertragslaufzeit der Risikolebensversicherung die gesamte Rückzahlungsdauer des Kredits abdecken. Das heißt, tilgen Sie den Kredit für Ihr Haus von 100.000 Euro innerhalb von zwanzig Jahren, sollte auch die Laufzeit der Risikolebensversicherung mindestens zwanzig Jahre betragen.

Oft erhält man von der Bank keinen Kreditvertrag über die gesamte Rückzahlungsdauer von oft mehr als zehn Jahren. Nach einigen Jahren läuft die Baufinanzierung aus und für die verbliebene Kreditsumme muss eine Anschlussfinanzierung zu den dann gültigen Zinsen abgeschlossen werden. Denken Sie daher daran, die Risikolebensversicherung nicht nur für die Laufzeit des ersten Darlehens abzuschließen, sondern für die gesamte Zeitspanne, bis das komplette Darlehen an die Bank zurückgezahlt ist.

5. Erbschaftssteuer berücksichtigen

Einkommenssteuer fällt bei der Auszahlung einer Risikolebensversicherung grundsätzlich nicht an. Bei der Erbschaftssteuer gilt für Eheleute und Partner einer eingetragenen Lebenspartnerschaft ein Freibetrag von 500.000 Euro. Erst wenn das gesamte Erbe inklusive der Todesfallsumme darüber liegt, fallen Erbschaftssteuern an.

Bei unverheirateten Paaren gilt für den Partner bei der Erbschaftssteuer nur der gewöhnliche Freibetrag von 20.000 Euro. Alles darüber muss versteuert werden. Um das zu vermeiden, sollte derjenige, der die Versicherungssumme im Todesfall erhalten soll, den Vertrag abschließen. Im Leistungsfall erhält er als Versicherungsnehmer die vereinbarte Summe, ohne Erbschaftssteuern darauf zahlen zu müssen. Eine solche Versicherung bezeichnet man als Risikolebensversicherung „über Kreuz“.

6. Keine Kapitallebensversicherung abschließen

Versicherungsvertreter raten oftmals zu einer Kapitallebensversicherung. Eine solche Kapitallebensversicherung ist für die Absicherung eines Kredits für ein Haus aber unnötig teuer. Denn sie kombiniert den Risikoschutz mit einem starren Sparvertrag. Möchten Sie zusätzlich Geld ansparen, sollten Sie dies besser getrennt tun. Damit bleiben Sie flexibel und bezahlen für Ihren Risikoschutz nicht mehr als nötig.

Restschuldversicherung nicht zu empfehlen

Banken empfehlen häufig eine Restschuldversicherung, um einen Kredit abzusichern. Solche Verträge sind allerdings unnötig teuer und in der Regel nicht zu empfehlen.

7. Nachversicherungsgarantie kann sinnvoll sein

Bei einer Risikolebensversicherung für den Hauskauf kann eine Nachversicherungsgarantie sinnvoll sein. Sie macht es möglich, die Versicherungssumme ohne eine erneute Gesundheitsprüfung nachträglich zu erhöhen. So lässt sich zum Beispiel bei der Geburt eines Kindes die Todesfallleistung aufstocken, ohne dass Ihr Gesundheitszustand neu überprüft wird und Sie unter Umständen höhere Prämien zahlen müssten.

9. Gesundheitsfragen ehrlich beantworten

Um das Risiko zu ermitteln und den Beitrag zu berechnen, fragen die Versicherer im Antrag unter anderem nach gefährlichen Hobbys und Berufen sowie dem Gesundheitszustand. Raucher zahlen hierbei deutlich mehr, da sie laut Statistik eine höhere Sterbewahrscheinlichkeit haben. Die Fragen im Versicherungsantrag sollten Sie wahrheitsgemäß beantworten. Flunkern lohnt sich nicht. Wer sich als Raucher beispielsweise zum Nichtraucher macht oder Vorerkrankungen verschweigt, riskiert seinen Versicherungsschutz. Im Ernstfall würde die Versicherung nur teilweise oder sogar überhaupt nicht zahlen – Ihre Angehörigen könnten den Kredit dann nicht zurückzahlen.

10. Das Risiko Berufsunfähigkeit absichern

Vergessen Sie nicht, sich gegen den Verlust Ihrer Arbeitskraft abzusichern. Denn wer nach 1961 geboren ist, hat keinen Anspruch auf eine staatliche Berufsunfähigkeitsrente. Es gibt nur eine niedrige staatliche Erwerbsminderungsrente, falls man weniger als sechs Stunden täglich irgendeinen Beruf ausüben kann. Selbstständige oder Berufsanfänger, die weniger als fünf Versichertenjahre bei der Rentenversicherung haben, erhalten überhaupt keine Leistung.

Daher sollte der Hauptverdiener neben der Risikolebensversicherung möglichst eine Berufsunfähigkeitsversicherung abschließen. Können Sie Ihren Beruf durch eine schwere Krankheit oder einen Unfall nicht mehr ausüben, zahlt die Versicherung eine monatliche Rente. Die Rente sollte dabei hoch genug sein, um die Lebenshaltungskosten sowie die monatlichen Raten für den Kredit abzudecken.

Unser Ratgeber zum Download (PDF)

Alle Informationen zur Absicherung eines Immobilienkredits finden Sie auch in unserem PDF-Ratgeber. Dieser steht Ihnen kostenlos zum Download zur Verfügung.

- Die richtige Todesfallsumme vereinbaren

- Die richtige Laufzeit wählen

- Welche Überschussbeteiligung Sie wählen sollten