Ein Großteil der Rentner hat Angst vor Altersarmut

Die meisten Rentner fürchten sich vor Altersarmut. Besonders bei Rentnern ohne private Vorsorge sind die Sorgen groß, wie eine aktuelle Studie zeigt.

Ihre persönliche Versicherungsberatung

089 - 24 24 12 65

Montag - Freitag von 8:00 - 20:00 Uhr

Gerne kontaktieren Sie uns per E-Mail:

rente@check24.de

CHECK24 Bewertungen

Das Wichtigste in Kürze

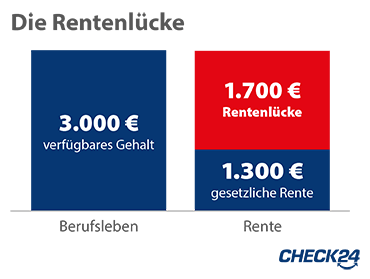

Sobald Sie in den Ruhestand treten, entfällt das gewohnte Einkommen und Sie werden in der Regel eine gesetzliche Rente beziehen. Eventuell kommt noch eine Betriebsrente hinzu. Die Differenz zwischen dem Alterseinkommen und dem Geldbedarf, der Ihren gewohnten Lebensstandard sichert, nennt man Rentenlücke.

Aufgrund sinkender Renten wird die Rentenlücke in Zukunft immer größer werden. Ziel der privaten Altersvorsorge ist es, diese Lücke durch geeignete Geldanlagen oder Versicherungen zu schließen.

Unsere Lebenserwartung steigt kontinuierlich an. So sagt das Statistische Bundesamt mit seiner Generationensterbetafel voraus, dass Mädchen, die 2017 geboren wurden, durchschnittlich 93 Jahre alt werden. Bei Jungen mit dem gleichen Geburtsjahr sind es immerhin 89 Jahre.

Das liegt an verschiedenen Dingen. Beispielsweise haben wir heute besseren Zugang zu gesunden Lebensmitteln, treiben mehr Sport und rauchen weniger als früher. Auch die medizinische Versorgung hat sich in den letzten Jahrzehnten rasant weiterentwickelt und hilft uns, länger zu leben. Für die Rente bedeutet dies, dass die Menschen in Zukunft eine immer längere Rentenzeit haben werden.

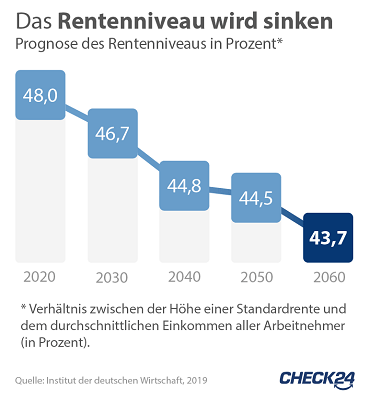

Aber nicht nur die Lebenserwartung steigt immer weiter an. Auch die Geburtenrate ist geringer als noch in den Fünfziger- oder Sechzigerjahren, sodass künftig immer weniger Beitragszahler immer mehr Rentner finanzieren müssen.

So wird das Rentenniveau nach einer Prognose des Instituts der deutschen Wirtschaft (IW) bis zum Jahr 2060 auf 43,7 Prozent sinken. Aus diesen Gründen ist eine zusätzliche private Vorsorge zur Alterssicherung besonders wichtig. Nur so können Sie sicher sein, dass Sie Ihren Ruhestand ohne finanzielle Sorgen genießen können.

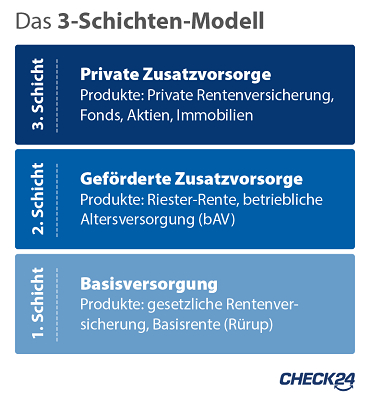

Für die Altersvorsorge haben Sie mehrere Möglichkeiten, die in Deutschland in drei Schichten – auch Säulen genannt – eingeteilt werden.

Zur ersten Schicht gehören alle Produkte der Basisversorgung. Darunter fallen:

Alle diese Produkte sind nur sehr eingeschränkt vererbbar, weder beleihbar, übertragbar, veräußerbar noch kapitalisierbar und unterliegen der nachgelagerten Besteuerung. Das bedeutet, dass Sie die Beiträge während der Ansparphase von der Steuer absetzen können, die Rente aber in der Auszahlungsphase versteuern müssen.

Die zweite Schicht umfasst die kapitalgedeckte Zusatzversorgung. Dazu zählen:

Die dritte Schicht ist die private Vorsorge, zu der Versicherungen oder klassische Kapitalanlageprodukte zählen:

Je früher Sie mit dem Sparen loslegen, desto leichter können Sie ein Guthaben für die Rente aufbauen. Denn dann können sich Zins und Zinseszins über einen langen Zeitraum entfalten und es reichen bereits kleine monatliche Beträge, um eine stattliche monatliche Rente anzusparen. Daher sollten Sie sich möglichst schon zum Start ins Berufsleben mit dem Thema Altersvorsorge beschäftigen. Die Rente ist dann noch weit weg – und Sie haben genügend Zeit, Ihre spätere Rentenlücke zu schließen.

Risiko Berufsunfähigkeit nicht vergessen!

Neben der Altersvorsorge sollten Sie sich frühzeitig Gedanken darüber machen, wie Sie für den Fall einer Berufsunfähigkeit abgesichert sind. Der Abschluss einer Berufsunfähigkeitsversicherung ist bereits in jungen Jahren dringend zu empfehlen. Denn Jüngere haben meist noch keine gesundheitlichen Beschwerden und zahlen vergleichsweise niedrige Beiträge. Der gesetzliche Schutz ist hingegen lückenhaft.

Ziel der Altersvorsorge ist es, das Alter durch lebenslange, garantierte Zahlungen abzusichern. Bevor Sie sich aber Gedanken über ein geeignetes Vorsorgeprodukt machen, sollten Sie zunächst eine Bestandsaufnahme vornehmen. Finden Sie in einem ersten Schritt heraus, wie hoch Ihre gesetzliche Rente voraussichtlich ausfallen wird. Eine Prognose finden Sie in Ihrer jährlichen Renteninformation.

Freiberufler wie Ärzte, Apotheker oder Steuerberater sind häufig über ein berufsständisches Versorgungswerk abgesichert. Das Versorgungswerk legt die Beiträge der Versicherten am Kapitalmarkt an. Sind Sie über ein solches Versorgungswerk pflichtversichert, erhalten Sie regelmäßige Standmitteilungen zur Höhe der voraussichtlichen Rente.

Beamte, Richter oder Berufssoldaten erhalten im Ruhestand eine Pension. Diese ist meist deutlich höher als eine gesetzliche Rente. Trotzdem sollten auch Beamte privat vorsorgen.

Ermitteln Sie im zweiten Schritt, wie viel Geld Sie im Ruhestand benötigen werden.

Sie können davon ausgehen, dass Sie im Alter etwas weniger Geld benötigen werden als während des Erwerbslebens. Einige Ausgaben fallen dann weg – etwa die Kosten fürs Pendeln zur Arbeitsstelle oder Beiträge für die Altersvorsorge und eine Berufsunfähigkeitsversicherung.

Als grobe Orientierung können Sie davon ausgehen, dass Sie etwa 80 Prozent Ihres letzten Netto-Gehalts zur Verfügung haben sollten. Wie viel Geld Sie genau benötigen, sollten Sie aber auf jeden Fall individuell ermitteln.

Wie viel muss ich für meine Altersvorsorge sparen?

Wie viel Geld Sie für die Rente zurücklegen sollten, hängt ganz von Ihrer individuellen Situation ab. Es gibt zwar pauschale Ratschläge wie etwa mindestens zehn oder 15 Prozent des Netto-Einkommens zu sparen. Entscheidend ist aber, wie hoch Ihre Rentenlücke im Alter ausfallen wird und welches Kapital Sie benötigen, um diese Lücke zu füllen. Sie sollten auch regelmäßig überprüfen, ob Sie mit Ihrer Vorsorge im Plan liegen.

Bei der Altersvorsorge gibt es viele Möglichkeiten, die jeweils ihre Vor- und Nachteile haben.

Dazu zählen etwa diese Formen:

Mit einer Rürup-Rente können Sie staatlich gefördert für das Alter vorsorgen. Durch hohe steuerliche Vorteile lässt sich mit dieser Spar-Form Kapital für später ansammeln. Bei der Riester-Rente gibt es staatliche Zulagen sowie steuerliche Vorteile, die diese Anlageform besonders attraktiv machen, wenn Sie Kinder haben.

Mit einer betrieblichen Altersversorgung (bAV) bauen Sie über den Arbeitgeber eine Zusatzrente auf. Entweder übernimmt der Arbeitgeber alleine die Beiträge zur späteren Rente (klassische bAV) oder Sie als Arbeitnehmer setzen einen Teil Ihres Bruttogehalts für die Betriebsrente ein (Entgeltumwandlung). Bis zu bestimmten Höchstbeträgen fallen hierbei keine Sozialabgaben und Steuern an.

Bei einer privaten Rentenversicherung werden die Beiträge entweder in eine klassische oder fondsgebundene Rentenversicherung angelegt. Im Gegensatz zur Riester- oder Rürup-Rente wird eine private Rentenversicherung nicht staatlich gefördert, dafür später aber nur vergleichsweise gering besteuert.

Gutverdiener und Selbstständige

Für Gutverdiener und Selbstständige bietet sich vor allem eine Rürup-Rente an. Sie können von hohen Steuervorteilen profitieren, die diese Art der Vorsorge bei einem hohen Einkommen bietet.

Sparer mit Kindern

Dank der hohen Zulagen ist eine Riester-Rente vor allem für Sparer mit mehreren Kindern attraktiv. Für jedes Kind, für das Sie Kindergeld beziehen, zahlt der Staat eine Kinderzulage. Das verringert die Beiträge, die Sie selbst in einen Vertrag einzahlen müssen.

Junge Sparer

Jungen Sparern empfehlen wir eine private fondsgebundene Rentenversicherung. Durch die lange Laufzeit bis zur Rente können sie die Wertschwankungen bei Aktienfonds aussitzen und von den hohen Renditechancen profitieren.

Beachten Sie dabei: Prüfen Sie immer individuell, welche Art der Altersvorsorge für Ihre Situation am besten passt.

Eine Kapitallebensversicherung kombiniert einen Sparplan mit einem Todesfallschutz. Hierbei wird ein Teil der Versicherungsbeiträge angelegt, meist in Anleihen. Der andere Teil sichert die Versicherungssumme für den Todesfall ab. Angesichts der anhaltend niedrigen Zinsen lohnt sich eine Kapitallebensversicherung in der Regel nicht.

Wertpapiere wie Aktien oder Anleihen sowie Aktien- oder Indexfonds (ETFs) sind keine klassischen Produkte der Altersvorsorge, sind aber aus Renditesicht interessant. Aktienfonds bieten langfristig hohe Renditechancen, bergen aber vor allem kurzfristig das Risiko von Verlusten.

Auch der Kauf einer Immobilie kann sich zur Altersvorsorge anbieten. Im Ruhestand erhält man regelmäßige Mieteinnahmen als Zusatzrente. Allerdings sind die Preise, vor allem in den Ballungsgebieten, in den letzten Jahren stark gestiegen. Die Anlage in ein einziges Objekt birgt zudem ein hohes Risiko, bei Leerstand droht ein Ausfall der Mietzahlungen. Die Kosten für Reparaturen und Verwaltung sollten Sie ebenfalls nicht unterschätzen.

Auch wer eine Immobilie als Selbstnutzer erwirbt, kann im Alter finanzielle Vorteile haben. Statt einer Miete sind nur noch die Nebenkosten zu zahlen. Allerdings sollten Sie das Haus oder die Wohnung bis zum Rentenbeginn abbezahlt und Rücklagen für spätere Renovierungen angespart haben.

Edelmetalle nicht als Altersvorsorge geeignet

Eine Investition in Edelmetalle wie etwa Gold ist als Altersvorsorge nicht geeignet. Wertsteigerungen sind hier zwar möglich, unterliegen jedoch hohen Schwankungen. Darüber hinaus werfen Edelmetalle keine laufenden Erträge ab.

Sie müssen vor der Entscheidung für eine Form der Altersvorsorge festlegen, wie viel Risiko Sie eingehen wollen und können. Je nach Anlagehorizont und Risikobereitschaft können daher bestimmte Anlagen wie Wertpapiere oder Fonds von vornherein ausscheiden.

Auch bei Rürup, Riester oder einer privaten Rentenversicherung müssen Sie zwischen klassischen und fondsgebundenen Tarifen wählen. Bei einer klassischen Variante können Sie mit einer garantierten Verzinsung rechnen, bei einer fondsgebundenen Lösung werden Ihre Sparbeiträge ganz oder teilweise in Aktienfonds angelegt. Die Rendite hängt daher von der Entwicklung der Fonds ab und steht zu Vertragsbeginn nicht fest.

Riester-Rente mit Beitragsgarantie

Die Riester-Rente stellt einen Sonderfall dar, da sie alle eingezahlten Beiträge und Zulagen zum Rentenbeginn garantiert. Diese Beitragsgarantie kann bei einer Fondsrente jedoch dazu führen, dass je nach Zinsniveau und Marktlage nur ein kleiner Teil der Sparbeiträge auch tatsächlich in Fonds angelegt wird.

Ob Rürup, private Rentenversicherung oder eine Anlage in Immobilien: Wenn Sie sich für eine bestimmte Altersvorsorge entschieden haben, sollten Sie mehrere Angebote einholen und miteinander vergleichen. Denn die Konditionen können sich deutlich voneinander unterscheiden.

Grundsätzlich gilt: Je geringer die Kosten einer Anlage sind, umso mehr Geld bleibt für Ihre Altersvorsorge und spätere Rente übrig. Daher sollten Sie – egal, ob es sich um eine Versicherung oder Wertpapiere handelt – nie das erstbeste Angebot abschließen.

Welche Vorsorgeform für Sie persönlich die beste Altersvorsorge ist, lässt sich pauschal nicht beantworten. Jede Form hat ihre eigenen Vor- und Nachteile. Unser CHECK24 Renten-Vergleichsrechner kann Ihnen bei der Suche nach einer passenden Rentenversicherung helfen. Geben Sie einfach einige wenige Angaben in den Vergleich ein – unser Rechner zeigt Ihnen passende Angebote an.

Haben Sie einen größeren Geldbetrag zur Verfügung, können Sie Ihrer Altersvorsorge mit einem Einmalbeitrag einen Schub geben. Mit unserem Online-Rechner für eine Rente gegen Einmalbeitrag können Sie 40 Tarife für eine Sofortrente oder aufgeschobene Rentenversicherung vergleichen. Ausgewählte Rentenversicherungen können Sie in unserem Vergleich online abschließen. Zeitsparend und ganz ohne Risiko – Ihr Widerrufsrecht gilt auch hier 30 Tage lang.

Von Rentenlücken und Renditechancen – ich helfe Ihnen dabei, durch die Welt der Altersvorsorge zu navigieren und die passende Absicherung zu finden!

Die meisten Rentner fürchten sich vor Altersarmut. Besonders bei Rentnern ohne private Vorsorge sind die Sorgen groß, wie eine aktuelle Studie zeigt.

Mehr als eine Viertelmillion Menschen sind 2024 vorzeitig und ohne Abschläge in Rente gegangen – eine Entwicklung, die das Rentensystem stark belastet.

Eine aktuelle Studie von MetallRente zeigt: Die Generation Z spart bereits für die Rente, viele fühlen sich mit dem Thema allerdings auch überfordert.

CHECK24 – Deutschlands größtes Vergleichsportal

Transparent

Wir bieten Ihnen einen Überblick über Preise und Leistungen von tausenden Anbietern. Und das alles über eigene Vergleichsrechner.

Kostenlos

Für Kunden ist unser Service kostenlos. Wir finanzieren uns über Provisionen, die wir im Erfolgsfall von Anbietern erhalten.

Vertrauenswürdig

Bei uns können Kunden erst nach einem Abschluss eine Bewertung abgeben. Dadurch sehen Sie nur echte Kundenbewertungen.

Erfahren

Seit 1999 haben unsere Experten über 15 Millionen Kunden beim Vergleichen und Sparen geholfen.

Mit dem Vergleich von CHECK24 können Sie insgesamt 100 Tarifkombinationen der Rentenversicherung (Riester-Rente, Rürup-Rente und flexible Privatrenten) bzw. 40 Tarifkombinationen der Rente gegen Einmalbeitrag und Sofortrente kostenlos vergleichen. Gemäß § 60 Abs. 1 S. 2 („Hinweis zu eingeschränkter Marktabdeckung“) und Abs. 2 VVG („Markt- und Informationsgrundlage“) weisen wir dennoch ausdrücklich auf eine eingeschränkte Versicherer- und Vertragsauswahl hin.

Informationen zu den teilnehmenden und nicht teilnehmenden Versicherern und Versicherungstarifen zur Rentenversicherung finden Sie hier.

Informationen zu den teilnehmenden und nicht teilnehmenden Versicherern und Versicherungstarifen zur Sofortrente finden Sie hier.

Das CHECK24 Kundenversprechen für Altersvorsorge

Mit dem Vergleich von CHECK24 können Sie insgesamt 100 Tarifkombinationen der Rentenversicherung (Riester-Rente, Rürup-Rente und flexible Privatrenten) bzw. 40 Tarifkombinationen der Rente gegen Einmalbeitrag und Sofortrente kostenlos vergleichen. Gemäß § 60 Abs. 1 S. 2 („Hinweis zu eingeschränkter Marktabdeckung“) und Abs. 2 VVG („Markt- und Informationsgrundlage“) weisen wir dennoch ausdrücklich auf eine eingeschränkte Versicherer- und Vertragsauswahl hin.

Informationen zu den teilnehmenden und nicht teilnehmenden Versicherern und Versicherungstarifen zur Rentenversicherung finden Sie hier.

Informationen zu den teilnehmenden und nicht teilnehmenden Versicherern und Versicherungstarifen zur Sofortrente finden Sie hier.

Das CHECK24 Kundenversprechen für Altersvorsorge