Ein Großteil der Rentner hat Angst vor Altersarmut

Die meisten Rentner fürchten sich vor Altersarmut. Besonders bei Rentnern ohne private Vorsorge sind die Sorgen groß, wie eine aktuelle Studie zeigt.

Ihre persönliche Versicherungsberatung

089 - 24 24 12 65

Montag - Freitag von 8:00 - 20:00 Uhr

Gerne kontaktieren Sie uns per E-Mail:

rente@check24.de

Das Wichtigste in Kürze

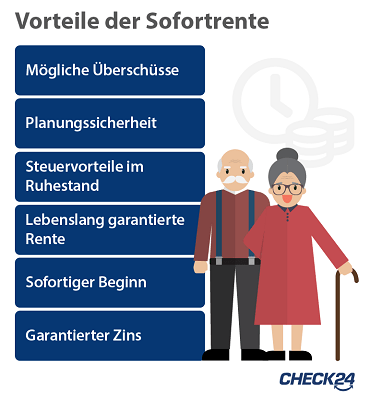

Bei der Rente gegen Einmalbeitrag haben Sie die Wahl zwischen einer Sofortrente, bei welcher die Auszahlung einer lebenslangen monatlichen Rente sofort beginnt, oder einer aufgeschobenen Rentenversicherung, bei der die Auszahlung erst nach einigen Jahren startet.

Bei einer Sofortrente wird die monatliche Rente unmittelbar nach Vertragsabschluss ausgezahlt. Die Versicherung garantiert Ihnen dabei eine lebenslange Mindestrente. Diese Rente wird in jedem Fall bis zum Tod gezahlt. Zu dieser Garantierente kommen Überschüsse, welche die Versicherung erwirtschaftet und als Überschussbeteiligung ausschüttet.

Daraus errechnet die Versicherung eine mögliche, höhere Rente. Diese ist jedoch nicht über die gesamte Laufzeit garantiert, es kann also zu Schwankungen kommen. Die garantierte Mindestrente bleibt hingegen über die gesamte Laufzeit konstant.

Zahlt man einen größeren Einmalbeitrag ein und wird die Rente erst nach einigen Jahren ausgezahlt, handelt es sich um eine aufgeschobene Rentenversicherung (Rentenversicherung mit Aufschubzeit). Bei den Tarifen im CHECK24-Vergleich ist ein Rentenbeginn zwischen 55 und 80 Jahren möglich.

Auch hier gibt es Tarife, die das Geld wie bei einer Sofortrente sicher anlegen. Bei solchen klassischen Verträgen legt die Versicherung den Beitrag hauptsächlich in Anleihen an. Durch den vergleichsweise niedrigen Garantiezins sind die Erträge gering, dafür ist die garantierte Rente sicher.

Bei einer fondsgebundenen Rentenversicherung wird der Einmalbeitrag zu einem großen Teil in Aktienfonds angelegt. Die Renditechancen sind dadurch zwar höher, eine Garantieverzinsung gibt es hier jedoch nicht.

Ein Hybrid-Vertrag kombiniert die Vorteile klassischer und fondsgebundener Versicherungen. Ein Teil des Beitrags wird fest verzinst angelegt, der andere Teil in Aktienfonds. Meist können Sie selbst entscheiden, wie das Geld aufgeteilt wird.

Alternative Rürup-Rente

Für bestimmte Personen wie gut verdienende Selbstständige kann die Zahlung eines größeren Betrags in eine Rürup-Rente eine interessante Alternative sein. Auch damit sichert man sich eine lebenslange Rente. Zudem gibt es hohe Steuervorteile.

Versicherung für ein langes Leben

Mit einer Rentenversicherung sichert man seine Einkünfte lebenslang ab. Der Versicherungsschutz kann daher nicht mit einer reinen Kapitalanlage verglichen werden. Es geht hier nicht nur um die Rendite, sondern vor allem auch um die Garantie, dass die zugesagten Renten ein Leben lang fließen. Dabei unterschätzen viele Menschen, wie lange sie tatsächlich leben werden. Laut Angaben des Gesamtverbands der Deutschen Versicherer (GDV) werden Deutsche im Durchschnitt sieben Jahre älter als sie selbst glauben.

Der große Vorteil einer Sofortrente oder aufgeschobenen Rentenversicherung: Die monatliche Rente wird ein Leben lang überwiesen – man bezeichnet sie daher auch als Leibrente. Dies kann kein Bankkonto oder Auszahlplan garantieren. Daher ist eine Rente gegen Einmalbeitrag die optimale Wahl, um vorhandene Rentenlücken mit einem größeren Betrag zu schließen.

Allerdings ist die Verzinsung bei einer klassischen Rentenversicherung gering. Ein Vertrag lohnt sich daher vor allem dann, wenn Sie ein hohes Alter erreichen. Dann werden auch die monatlichen Renten entsprechend lange fließen.

Eine Sofortrente oder aufgeschobene Rentenversicherung ist eine private Rentenversicherung. Die Beiträge werden steuerlich nicht gefördert, dafür müssen die monatlichen Rentenzahlungen nur zu einem geringen Teil versteuert werden.

Die Renten werden mit dem sogenannten Ertragsanteil besteuert. Wie hoch dieser ausfällt, hängt von Ihrem Alter bei Rentenbeginn ab. Ist man zu Beginn der Rentenzahlungen zum Beispiel 65 Jahre alt, muss man nur 18 Prozent der Rente mit dem persönlichen Steuersatz versteuern. Beträgt die Rente beispielsweise 1.000 Euro, ergibt sich bei einem Steuersatz von 30 Prozent eine Steuerbelastung von lediglich 54 Euro – die Netto-Rente nach Steuern wäre 946 Euro hoch.

Sie können je nach Tarif zwischen bis zu drei Auszahlvarianten wählen. Die Varianten unterscheiden sich darin, wie die Überschüsse der Versicherung verwendet werden:

Wie hoch die monatliche Rente ausfällt, hängt vor allem von diesen Faktoren ab:

Nutzen Sie den Online-Vergleich von CHECK24, um für jeden Tarif die genaue Höhe der garantierten und möglichen Rente zu ermitteln.

Beim Abschluss einer Sofortrente oder aufgeschobenen Rentenversicherung gegen Einmalbeitrag sollten Sie vor allem die folgenden Punkte beachten.

Eine Sofortrente ist für Verbraucher sinnvoll, die eine größere Summe auf einen Schlag erhalten – etwa aus einer Lebensversicherung oder Erbschaft – und damit ihre gesetzlichen Rentenansprüche aufbessern möchten. Mit der Rentenversicherung erhalten sie die Sicherheit, dass die Rente im Ruhestand lebenslang gezahlt wird – unabhängig davon, wie alt sie werden.

Sie ist dagegen nicht zu empfehlen, wenn Sie – etwa wegen größerer gesundheitlicher Probleme – davon ausgehen, nicht sehr alt zu werden. Auch, wer noch mindestens fünfzehn Jahre bis zur Rente hat, sollte keine Sofortrente abschließen. Dann ist es meist sinnvoller, das Geld in eine aufgeschobene private Rentenversicherung zu investieren, um im Rentenalter von einer höheren monatlichen Rente zu profitieren.

Bei einer Sofortrente oder aufgeschobenen Rentenversicherung muss man in der Regel einen bestimmten Mindestbeitrag zahlen. Bei den Tarifen im CHECK24-Vergleich liegt dieser Mindestbeitrag bei 7.500 Euro.

Mit einer Sofortrente können Sie in der Regel auch Angehörige absichern. Bei einer Beitragsrückgewähr werden die Beiträge im Todesfall abzüglich der bereits ausgezahlten Renten zurückgezahlt. Wird eine Rentengarantiezeit vereinbart, fließt die Rente auf jeden Fall für einen festgelegten Zeitraum – auch über den Tod hinaus. Bei einer Hinterbliebenenrente erhalten Ihre Angehörigen eine lebenslange Rente. Diese Optionen reduzieren allerdings die Höhe Ihrer monatlichen Rente.

Das hängt vom jeweiligen Tarif ab. Bei einigen Tarifen ist es möglich, Kapital aus dem Vertrag zu entnehmen. Eine solche Entnahme verringert allerdings die monatliche Rente.

Zudem ist es häufig möglich, auch nachträglich Geld in die Versicherung einzuzahlen, um die Rente zu erhöhen. Meist gelten für die Verrentung des Kapitals dann die aktuellen Rechnungsgrundlagen zur Zeit der Zuzahlung.

Mit einem ETF-Sparplan können Sie bei geringen Kosten vom Kapitalmarkt profitieren und über einen langen Zeitraum ein Vermögen aufbauen. Allerdings garantiert ein gut gefülltes ETF-Depot keine lebenslange Rentenzahlung. Zudem unterliegen die erzielten Gewinne der Kapitalertragssteuer.

Sie können daher eine Sofortrente abschließen, um das angesparte Kapital später ganz oder teilweise für Ihre Altersvorsorge zu nutzen. Ermitteln Sie dafür, wie hoch Ihre regelmäßigen Einnahmen als Rentner sein werden – etwa aus der gesetzlichen Rente oder einer betrieblichen Altersvorsorge. Stellen Sie den Einnahmen Ihren Geldbedarf gegenüber.

Reichen die monatlichen Einkünfte nicht aus, können Sie die Lücke mit der Leibrente einer Sofortrente schließen. Bleibt Guthaben aus Ihrem ETF-Depot übrig, können Sie diese Anteile je nach Bedarf weiter investiert lassen oder in risikoärmere Anlagen wie etwa Staatsanleihen oder Fest- und Tagesgeld umschichten.

Mit dem Online-Vergleich von CHECK24 können Sie insgesamt rund 40 Tarife für eine Rente gegen Einmalbeitrag vergleichen. Sie haben die Wahl zwischen einer Sofortrente oder einer aufgeschobenen Rentenversicherung. Die Tarife in unserem Vergleich setzen dabei eine Einmaleinzahlung von mindestens 7.500 Euro voraus.

Bei Fragen helfen Ihnen unsere Experten für die Rentenversicherung jederzeit gerne weiter und prüfen, welcher Vertrag für Sie persönlich am besten geeignet ist. Rufen Sie uns an oder schreiben Sie uns ganz einfach eine E-Mail!

Möchten Sie Ihre Altersvorsorge mit einer größeren Zahlung aufbessern? Ich berate Sie gerne persönlich zur Sofortrente.

Die meisten Rentner fürchten sich vor Altersarmut. Besonders bei Rentnern ohne private Vorsorge sind die Sorgen groß, wie eine aktuelle Studie zeigt.

Mehr als eine Viertelmillion Menschen sind 2024 vorzeitig und ohne Abschläge in Rente gegangen – eine Entwicklung, die das Rentensystem stark belastet.

Eine aktuelle Studie von MetallRente zeigt: Die Generation Z spart bereits für die Rente, viele fühlen sich mit dem Thema allerdings auch überfordert.

CHECK24 – Deutschlands größtes Vergleichsportal

Transparent

Wir bieten Ihnen einen Überblick über Preise und Leistungen von tausenden Anbietern. Und das alles über eigene Vergleichsrechner.

Kostenlos

Für Kunden ist unser Service kostenlos. Wir finanzieren uns über Provisionen, die wir im Erfolgsfall von Anbietern erhalten.

Vertrauenswürdig

Bei uns können Kunden erst nach einem Abschluss eine Bewertung abgeben. Dadurch sehen Sie nur echte Kundenbewertungen.

Erfahren

Seit 1999 haben unsere Experten über 15 Millionen Kunden beim Vergleichen und Sparen geholfen.

Mit dem Vergleich von CHECK24 können Sie insgesamt 40 Tarifkombinationen der Rentenversicherung gegen Einmalbeitrag kostenlos vergleichen. Gemäß § 60 Abs. 1 S. 2 („Hinweis zu eingeschränkter Marktabdeckung“) und Abs. 2 VVG („Markt- und Informationsgrundlage“) weisen wir dennoch ausdrücklich auf eine eingeschränkte Versicherer- und Vertragsauswahl hin. Informationen zu den teilnehmenden und nicht teilnehmenden Versicherern und Versicherungstarifen finden Sie hier.

Das CHECK24 Kundenversprechen für Altersvorsorge

Mit dem Vergleich von CHECK24 können Sie insgesamt 40 Tarifkombinationen der Rentenversicherung gegen Einmalbeitrag kostenlos vergleichen. Gemäß § 60 Abs. 1 S. 2 („Hinweis zu eingeschränkter Marktabdeckung“) und Abs. 2 VVG („Markt- und Informationsgrundlage“) weisen wir dennoch ausdrücklich auf eine eingeschränkte Versicherer- und Vertragsauswahl hin. Informationen zu den teilnehmenden und nicht teilnehmenden Versicherern und Versicherungstarifen finden Sie hier.

Das CHECK24 Kundenversprechen für Altersvorsorge