Ihre persönliche Versicherungsberatung

089 - 24 24 12 63

Montag - Freitag von 8:00 - 20:00 Uhr

Gerne kontaktieren Sie uns per E-Mail:

vorsorge@check24.de

können, empfehlen wir Ihnen einen der folgenden Browser zu nutzen.

Bewertungen zu CHECK24 Versicherungen

Ihre Zufriedenheit ist unsere Mission! Daher haben alle CHECK24-Kunden nach Abschluss einer Versicherung die Möglichkeit, uns über das unabhängige Portal eKomi zu bewerten.

alle BewertungenWas ist eine Restschuldversicherung?

Eine Restschuldversicherung ist eine spezielle Form der Risikolebensversicherung. Sie wird zur Absicherung von Krediten oder Baufinanzierungen verwendet. Ein Abschluss ist daher nur möglich, wenn man als Verbraucher einen Kredit aufnimmt.

Anders als eine reguläre Risikolebensversicherung kann die Restschuldversicherung nicht nur den Tod der versicherten Person absichern. Häufig übernimmt die Versicherung die Kreditraten zusätzlich bei einer Krankheit oder unverschuldeten Arbeitslosigkeit. Auch bei einer Minderung des Einkommens – etwa wegen Kurzarbeit – sichern einige Tarife ein Darlehen ab.

Eine Restschuldversicherung wird auch als Restkreditversicherung bezeichnet. Häufig wird sie als Gruppenversicherungsvertrag angeboten, bei welcher die Bank der Versicherungsnehmer und der Kreditnehmer die versicherte Person ist. Der Kunde ist dann gar kein direkter Vertragspartner der Versicherung.

Möglicher Versicherungsschutz bei:

- Todesfall

- Arbeitsunfähigkeit

- Arbeitslosigkeit

Keine gesetzliche Pflicht zur Restschuldversicherung

Sie sind gesetzlich nicht dazu verpflichtet, bei der Aufnahme eines Kredits eine Restschuldversicherung bei der Bank abzuschließen. Manche Banken bestehen jedoch auf einer Absicherung für den Todesfall. In diesem Fall können Sie Ihre Versicherung frei wählen.

Oft bietet die Bank, die Ihnen das Darlehen gewährt, eine spezielle Restschuldversicherung an. Auch Verkäufer wie Autohäuser oder Elektromärkte vertreiben häufig solche Versicherungen bei einer Finanzierung. Meist ist es jedoch günstiger, bei hohen Kreditsummen stattdessen eine Risikolebensversicherung für den Todesfall abzuschließen.

Was kostet eine Restschuldversicherung?

Da eine Restschuldversicherung von der Bank oder einem Verkäufer mit einem Kredit gekoppelt ist, sind die Kosten nicht immer direkt ersichtlich. Die Banken arbeiten häufig exklusiv mit einem bestimmten Versicherer zusammen, sodass die Kunden keine Möglichkeit haben, verschiedene Angebote miteinander zu vergleichen.

Meist schlagen die Banken die Versicherungsprämie – je nach Tarif für den Schutz bei Tod, Arbeitsunfähigkeit oder auch Arbeitslosigkeit – auf den Kredit auf. In der Regel zahlt die Bank die Prämie als Einmalbeitrag vorab an den Restschuldversicherer und berechnet dafür ebenfalls Kreditzinsen. Einige Banken erlauben es aber auch, den Versicherungsbeitrag monatlich zusammen mit der Kreditrate zu zahlen.

Die Kosten für eine Restschuldversicherung hängen von diesen Faktoren ab:

-

Versicherungsumfang

(Leistung bei Tod / Arbeitsunfähigkeit / Arbeitslosigkeit) - Höhe und Laufzeit des Kredits

- Beruf und Alter (der versicherten Person)

Restschuldversicherung verteuert Kredit deutlich

Die Kosten für eine solche Kreditversicherung sind recht hoch: Je nach Angebot kann der Versicherungsbeitrag durchaus fünf bis zehn Prozent der ausgezahlten Kreditsumme ausmachen. Bei einem Kredit von 10.000 Euro wären das bis zu 1.000 Euro nur für die Kreditabsicherung. In Einzelfällen können die Kosten sogar noch höher liegen.

Provisionsdeckel für Verträge ab 2022

Um die hohen Kosten zu begrenzen, hat die Politik einen Provisionsdeckel für Restschuldversicherungen beschlossen. Ab Juli 2022 darf die Provision – die Vermittlungsgebühr für den Händler oder die Bank – höchstens 2,5 Prozent der Kreditsumme betragen.

Konditionen mit und ohne Versicherungsschutz bei Bank anfragen

Wer einen Kredit aufnimmt, sollte deshalb bei der Bank anfragen, wie hoch die Kosten mit und ohne Versicherungsschutz ausfallen. Dann können Sie auf einen Blick sehen, um welchen Betrag die Restschuldversicherung den Kredit verteuert.

Kosten nicht am Zinssatz zu erkennen

Die Bank muss die Kosten für eine Restschuldversicherung nicht in den effektiven Jahreszins für einen Kredit einrechnen. Wie teuer der Versicherungsschutz ausfällt, lässt sich daher nicht am Zinssatz, sondern nur an den Gesamtkosten und der monatlichen Rate erkennen.

Ausnahme: Die Bank vergibt den Kredit nur mit einer zusätzlichen Absicherung. Dann müssen diese Kosten beim effektiven Zinssatz eingerechnet werden.

Risikolebensversicherung – die bessere Alternative zur Restschuldversicherung

Mit einer regulären Risikolebensversicherung mit fallender Versicherungssumme lässt sich ebenfalls ein Kredit oder eine Baufinanzierung für den Todesfall absichern. Wenn eine solche Versicherung mit fallender Versicherungssumme zur Kreditabsicherung verwendet wird, wird sie häufig auch als Restschuld- oder Restkreditversicherung bezeichnet. Man sollte eine Risikolebensversicherung allerdings nicht mit teuren Verträgen von der Bank oder einem Kreditportal verwechseln.

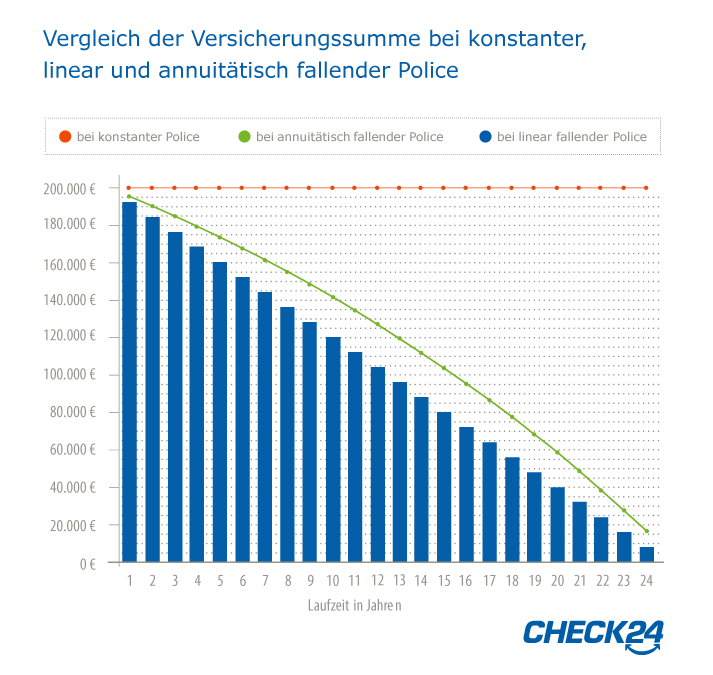

Weil ein Kredit meist mit einer festgelegten Monatsrate getilgt wird, sinkt die zu zahlende Restschuld im Laufe der Zeit kontinuierlich. Daher bietet sich eine Risikolebensversicherung an, deren Versicherungssumme über die Laufzeit hinweg ebenfalls abfällt. So zahlt man in der Regel weniger Beiträge als bei einer konstanten Versicherungssumme und ist trotzdem immer ausreichend abgesichert.

Man sollte hierbei darauf achten, dass die Versicherungssumme nicht schneller sinkt als die offene Restschuld.

Linear oder annuitätisch fallende Versicherungssumme

Bei linear fallenden Verträgen kann dies der Fall sein. Denn eine Darlehenssumme fällt anfangs langsamer, da zu Beginn ein Großteil der Kreditrate für die Zinsen aufgewendet wird. Nach einigen Jahren sinkt die Restschuld hingegen schneller, da ein zunehmender Teil der Raten für die Tilgung des Darlehens verwendet werden kann.

Eine annuitätisch fallende Versicherungssumme ist daher für ein Darlehen in der Regel die bessere Wahl. Hier lässt sich der Vertrag so gestalten, dass die Todesfallsumme ungefähr so schnell sinkt wie die ausstehende Restschuld.

Bei beiden Varianten lassen sich auch tilgungsfreie Jahre berücksichtigen, in denen nur die Zinsen bezahlt werden. Dann bleibt die Versicherungssumme zum Beispiel während der ersten fünf Jahre der Vertragslaufzeit gleich und sinkt erst danach.

Warum ist eine Risikolebensversicherung sinnvoller als die Restschuldversicherung?

Während eine Risikolebensversicherung nur im Todesfall zahlt, greifen viele Restschuldversicherungen auch bei einer Arbeitslosigkeit oder Arbeitsunfähigkeit. Solche Tarife sind allerdings relativ teuer und die Leistungen eingeschränkt.

Schutz bei Arbeitsunfähigkeit und Arbeitslosigkeit oft lückenhaft

So können Leistungen beispielsweise nur für einen begrenzten Zeitraum oder erst nach einer Warte- und Karenzzeit bezogen werden. Zudem gibt es je nach Tarif viele Ausschlussklauseln, mit denen die Restschuldversicherer den Versicherungsschutz einschränken.

Leidet man etwa unter einer Vorerkrankung, sind Leistungen im Todesfall oder bei einer Arbeitsunfähigkeit für diese gesundheitlichen Probleme in der Regel ausgeschlossen. Da es jedoch – anders als bei einer Risikolebensversicherung – keine Gesundheitsprüfung vor einem Abschluss gibt, sind sich Verbraucher unter Umständen gar nicht bewusst, dass ihr Risikoschutz lückenhaft ist.

Vor allem bei Arbeitslosigkeit oder einer Erwerbsunfähigkeit zahlen die Versicherer zudem nur unter ganz bestimmten Voraussetzungen. Bei einer Arbeitsunfähigkeit etwa leisten die meisten Tarife nicht bei psychischen Erkrankungen und bei Arbeitslosigkeit nur bei einem unbefristeten Arbeitsvertrag. Nach einer Statistik der Finanzaufsicht Bafin lehnen die Versicherer bei Arbeitslosigkeit bis zu zwei Drittel aller Leistungsanträge ab.

Risikolebensversicherung nicht an Kredit gebunden

Die Risikolebensversicherung ist nicht an einen bestimmten Kredit gebunden und lässt sich frei wählen. So können Verbraucher ein Angebot wählen, das den besten Schutz zu einem guten Preis bietet. Im Vergleich zum Todesfallschutz einer Restschuldversicherung ist die Risikolebensversicherung daher in aller Regel deutlich günstiger.

Sie zahlt eine vereinbarte Todesfallsumme aus, falls die versicherte Person während der Laufzeit verstirbt. Bei einer tödlichen Krankheit zahlen bestimmte Tarife die Leistung sogar noch zu Lebzeiten vollständig oder zumindest anteilig aus.

Beispiel: Die Kosten von Kreditversicherung und Risikoleben

Bei Kosten von zehn Prozent würde die Kreditversicherung von der Bank für einen Kredit von 10.000 Euro beispielsweise 1.000 Euro kosten. Eine 30-jährige Bürokauffrau erhält eine Risikolebensversicherung über den gleichen Betrag bei einer Laufzeit von zehn Jahren dagegen bereits ab 1,50 Euro im Monat – über die komplette Laufzeit wären das nur 180 Euro.

Die Risikolebensversicherung zahlt keine Leistungen aus, wenn man arbeitslos oder arbeitsunfähig werden sollte. Für den Fall, dass man wegen einer Krankheit nicht mehr arbeiten kann, ist aber ohnehin eine Berufsunfähigkeitsversicherung die bessere Wahl.

Übersicht: Risikolebensversicherung und Restschuldversicherung

| Risikolebensversicherung | Restschuldversicherung | |

|---|---|---|

| Leistung im Todesfall | ||

| Leistung bei Arbeitsunfähigkeit | ✱ | |

| Leistung bei Arbeitslosigkeit | ✱ | |

| Versicherung + Darlehen | wird vom Kredit getrennt abgeschlossen | wird zusammen mit dem Kredit bei der Bank abgeschlossen |

| Kosten | vergleichsweise günstig | vergleichsweise teuer |

Sparen Sie bei einer Restkreditversicherung mit dem CHECK24-Vergleich

Wählen Sie eine Risikolebensversicherung zur Kreditabsicherung, steht Ihnen unser kostenloser und unverbindlicher Risikolebensversicherung-Vergleich zur Verfügung. Wollen Sie zum Beispiel ein Annuitätendarlehen absichern und sind auf der Suche nach einer günstigen Absicherung, wählen Sie im Vergleichsrechner die Option „fallende Versicherungssumme“.

Zusätzlich können Sie je nach Dauer des Kredits und Höhe der Kreditraten die Laufzeit und Todesfallsumme der Versicherung individuell bestimmen. Passende Tarife werden Ihnen in Sekundenschnelle angezeigt. Sie können dann ganz bequem ein unverbindliches Angebot anfordern oder für viele Tarife auch gleich online einen Versicherungsschutz beantragen.

Unsere Experten helfen Ihnen weiter

Haben Sie noch Fragen zur Risikolebensversicherung als günstige Alternative zur Restschuldversicherung? Unsere Experten für die Risikolebensversicherung beantworten gerne Ihre Fragen – ganz einfach per E-Mail oder persönlich am Telefon unter der 089 - 24 24 12 63.