Montag - Freitag von 8:00 - 20:00 Uhr

Kontaktieren Sie uns gerne per E-Mail:

pkv@check24.de

können, empfehlen wir Ihnen einen der folgenden Browser zu nutzen.

CHECK24 Bewertungen

Zu teuer versichert?

Mit unserem kostenlosen Vertrags-Check überprüfen wir Ihre bestehenden Versicherungen und zeigen Ihnen Sparpotenzial und Optimierungsmöglichkeiten.

mehr erfahrenVersicherungspflichtgrenze: Das Wichtigste zusammengefasst

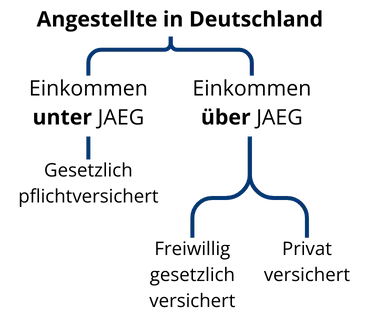

- Die Versicherungspflichtgrenze bestimmt, ab welchem Bruttojahresgehalt Angestellte zwischen der gesetzlichen und der privaten Krankenversicherung wählen können.

- 2025 liegt die Versicherungspflichtgrenze bei 73.800 Euro jährlich, beziehungsweise 6.150 Euro monatlich.

- Angestellte mit einem Einkommen unter der JAEG bleiben gesetzlich pflichtversichert und können in der Regel keine private Krankenversicherung abschließen.

- Beamte und Selbstständige können sich unabhängig von der Versicherungspflichtgrenze privat versichern.

Dieser Inhalt wird regelmäßig geprüft von:

Tobias Laber, CHECK24-Experte für private Krankenversicherungen

Artikel zuletzt überarbeitet am 27.12.2024

Die Versicherungspflichtgrenze im Jahr 2025

Die Versicherungspflichtgrenze bestimmt, ab welchem Einkommen die Versicherungspflicht in der gesetzlichen Kranken- und Pflegeversicherung entfällt. Überschreitet Ihr Einkommen diese Grenze, können Sie sich frei zwischen der gesetzlichen Krankenversicherung und einer privaten Krankenversicherung entscheiden.

Die Höhe der Jahresarbeitsentgeltgrenze richtet sich nach dem Lohnniveau des Vorjahres und wird vom Bundesministerium für Gesundheit jährlich neu kalkuliert. Für das Jahr 2025 liegt sie bei 73.800 Euro.

Unterschied zur Beitragsbemessungsgrenze

Obwohl es sich um zwei verschiedene Rechengrößen handelt, wird die Versicherungspflichtgrenze häufig mit der Beitragsbemessungsgrenze verwechselt. Die Beitragsbemessungsgrenze gibt an, bis zu welcher Einkommensgrenze Abgaben für Sozialversicherungsbeiträge zu zahlen sind. Sie liegt 2025 bei 66.150 Euro. Wenn Ihr Einkommen höher ist, wird der Mehrverdienst für die Berechnung der Beiträge zur gesetzlichen Krankenversicherung nicht berücksichtigt.

Relevanz der Versicherungspflichtgrenze für Arbeitnehmer

In Deutschland gilt für Angestellte eine Versicherungspflicht in der gesetzlichen Kranken- und Pflegeversicherung. Wer sich als Angestellter privat versichern möchte, muss ein Bruttoeinkommen über 73.800 Euro vorweisen. Liegt der Lohn eines Arbeitnehmers darunter, ist er sozialversicherungspflichtig und muss gesetzlich versichert bleiben.

Wer sich trotz eines Einkommens oberhalb der Versicherungspflichtgrenze für eine gesetzliche Krankenversicherung entscheidet, gilt spätestens ab dem nächsten Kalenderjahr als freiwillig gesetzlich versichert. Dadurch ergeben sich keine Änderungen.

Keine Versicherungspflichtgrenze für Selbstständige, Beamte & Studenten

Die Versicherungspflichtgrenze gilt nicht für jeden. So können sich unter anderem Selbstständige und Freiberufler unabhängig von ihrem Einkommen privat versichern.

Auch für Beamte und Beamtenanwärter während eines Referendariats gilt diese Einkommensgrenze nicht. Sie erhalten von ihrem Dienstherrn Beihilfe und können ungeachtet ihrer Besoldung eine private Beihilfeversicherung abschließen.

Für Studenten gibt es ebenfalls eine Sonderregelung. Sie können sich bis zu drei Monate nach Beginn ihres Studiums von der gesetzlichen Versicherungspflicht befreien lassen und eine private Krankenversicherung für Studenten abschließen. Ihr Einkommen spielt dabei keine Rolle.

Unter gewissen Voraussetzungen können sich auch Angestellte mit geringerem Einkommen von der Versicherungspflicht befreien lassen und eine private Krankenversicherung abschließen.

Überschreiten der Versicherungspflichtgrenze

Liegt Ihr Gehalt als Arbeitnehmer über der Versicherungspflichtgrenze, gelten Sie als versicherungsfrei. Ohne Ihr aktives Handeln ergeben sich dadurch keine Auswirkungen auf Ihre Versicherung. Sie bleiben weiterhin Mitglied Ihrer gesetzlichen Krankenversicherung und sind versichert wie bisher.

Möchten Sie hingegen eine private Krankenversicherung abschließen, ist zunächst wichtig, was die Ursache für die Überschreitung der Versicherungspflichtgrenze war.

Beginnen Sie eine neue Anstellung, bei der Ihr regelmäßiges Bruttojahresgehalt über der aktuell gültigen Grenze von 73.800 Euro liegt, können Sie sofort ab Beginn des Arbeitsverhältnisses in die private Krankenversicherung wechseln. Die zweimonatige Kündigungsfrist der gesetzlichen Krankenversicherung entfällt beim Wechsel zur privaten Krankenversicherung.

Liegt Ihr Jahresarbeitsentgelt nach einer Gehaltserhöhung oberhalb der Versicherungspflichtgrenze, ohne dass Sie Ihren Arbeitgeber wechseln, können Sie als Angestellter nicht sofort eine private Krankenversicherung abschließen. Die gesetzliche Versicherungspflicht endet in diesem Fall erst zum 1. Januar des nächsten Jahres, sofern Ihre Einkünfte auch im Folgejahr über der dann geltenden Jahresarbeitsentgeltgrenze liegen. Auch hier entfällt die zweimonatige Kündigungsfrist der gesetzlichen Krankenversicherung.

So wechseln Sie zur privaten Krankenversicherung

-

Kündigung der gesetzlichen Krankenversicherung

Für den Wechsel zur privaten Krankenversicherung müssen Sie zunächst Ihre gesetzliche Krankenversicherung kündigen. Für die Kündigung gilt eine gesetzliche Frist von zwei vollen Monaten. -

Auswahl des passenden PKV-Tarifs

Anschließend suchen Sie die private Krankenversicherung, die zu Ihren persönlichen Bedürfnissen passt. Sobald Sie Ihren Wunschtarif gefunden haben, stellen Sie einen Antrag bei der Versicherungsgesellschaft. In der Regel müssen dafür kurze Fragen zu Ihrem Gesundheitszustand beantwortet werden, die Sie immer wahrheitsgemäß beantworten sollten. Um den passenden Tarif für Ihre persönlichen Bedürfnisse zu finden, lohnt sich ein möglichst umfangreicher Vergleich von privaten Krankenversicherungen. -

Prüfung des Antrags

Nach Eingang Ihres Antrags wird dieser von der privaten Krankenversicherung geprüft. Ist die Prüfung erfolgreich, erhalten Sie von der Versicherung eine Annahmebestätigung zur Weiterleitung an Ihre bisherige Krankenkasse (Tipp: CHECK24 übernimmt das für Sie). Sollte der Versicherer Ihren Antrag ablehnen, müssen Sie nichts tun. Die Kündigung Ihrer gesetzlichen Krankenversicherung ist in diesem Fall unwirksam und Sie bleiben versichert wie bisher. -

Wechsel zur PKV

Der Beginn des neuen Versicherungsvertrags schließt nahtlos an das Ende Ihrer gesetzlichen Versicherung an und Sie sind nach Ablauf der Kündigungsfrist ohne Versicherungslücke privat krankenversichert.

Falls eine Kündigungsfrist greift, beginnt diese erst nach Eingang der Annahmebestätigung. Für den Fall, dass die private Krankenversicherung (PKV) Ihren Antrag ablehnt, bleiben Sie Mitglied Ihrer gesetzlichen Krankenversicherung.

Sie können also ganz ohne Risiko die gesetzliche Krankenkasse bereits kündigen, bevor Sie überhaupt eine private Krankenversicherung beantragen. Sollten Sie sich anders entscheiden oder der Antrag auf private Krankenversicherung abgelehnt werden, erhält Ihre Krankenkasse keine Annahmebestätigung und Sie bleiben Sie einfach gesetzlich versichert.

Lassen Sie sich beraten

"Da die Versicherungsgesellschaften untereinander im Austausch stehen, sollten Sie keine unnötigen Ablehnungen bei einer privaten Krankenversicherung riskieren. Wenn Sie sich privat versichern möchten, helfen die CHECK24-Experten der privaten Krankenversicherung Ihnen gerne weiter. Mein Team und ich beraten ausschließlich zur PKV und kennen die verschiedenen Tarife der Versicherer genau. Gerne beraten wir auch Sie unabhängig und individuell, damit Sie das bestmögliche Preis-Leistungs-Verhältnis für Ihre Wünsche erhalten."

- Tobias Laber, CHECK24-Spezialist für private Krankenversicherungen

Optionen für Angestellte unterhalb der Versicherungspflichtgrenze

Auch wenn die Jahresarbeitsentgeltgrenze normalerweise eine Voraussetzung für die private Krankenversicherung von Angestellten ist, existieren Sonderfälle. Unter gewissen Voraussetzungen können so auch Menschen mit geringerem oder keinem Einkommen in die private Krankenversicherung wechseln.

In diesen Fällen ist Angestellten der Wechsel in eine private Krankenversicherung trotz eines Jahresbruttogehalts unter 73.800 Euro möglich:

-

Ihr Ehepartner ist bereits privat versichert

Fall Sie einer Erwerbstätigkeit nachgehen, muss Ihr monatliches Einkommen dabei unter 535 Euro liegen (556 Euro bei Minijob). -

Ihr Ehepartner ist verbeamtet

Als Ehe- oder eingetragener Lebenspartner eines Beamten haben Sie Anspruch auf Beihilfe, wenn Sie kein oder ein geringes Einkommen haben. Auch hier liegt die Einkommensgrenze bei 535 Euro (556 Euro bei Minijob).

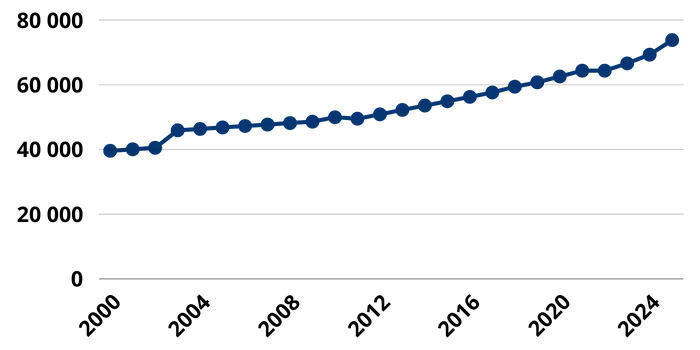

Entwicklung der Versicherungspflichtgrenze

Seit dem Jahr 2000 zeigt die Versicherungspflichtgrenze einen deutlichen Aufwärtstrend:

- Steigerung um 86 Prozent, von 39.574 Euro (2000) auf 73.800 Euro (2025)

- Durchschnittliche jährliche Erhöhung: 2,56 Prozent

- 2025: Größte Erhöhung seit 2003 mit 6,5 Prozent

Bei gleichbleibender Entwicklung (Durchschnitt der letzten drei Jahre) würde sich die Versicherungspflichtgrenze 2026 auf etwa 77.250 Euro erhöhen.

Was passiert, wenn das Gehalt unter die JAEG fällt?

Wenn die Möglichkeit zum Wechsel in eine private Krankenversicherung besteht, spricht man allgemein von einer Versicherungsfreiheit. Werden während einer bestehenden Versicherungsfreiheit die notwendigen Voraussetzungen nicht mehr erfüllt, beispielsweise durch eine erneute Erhöhung der Jahresarbeitsentgeltgrenze, tritt erneut die gesetzliche Versicherungspflicht ein. Bisher privat Versicherte müssen sich in diesem Fall wieder gesetzlich krankenversichern.

Durch eine Befreiung von der Versicherungspflicht lässt sich die Rückkehr in die gesetzliche Pflichtversicherung jedoch vermeiden.

Für die Befreiung müssen Sie innerhalb von 3 Monaten nach Eintritt der Versicherungspflicht einen Antrag bei der gesetzlichen Krankenkasse Ihrer Wahl stellen. In diesem Antrag muss eine anderweitige Versicherung (beispielsweise private Krankenversicherung) nachgewiesen werden. Wer den Antrag auf Befreiung von der Versicherungspflicht stellen kann, wird in § 8 SGB V festgelegt.

Von einer eintretenden Versicherungspflicht können sich folgende Personengruppen befreien lassen:

- Arbeitnehmer, deren Einkommen nach einer Erhöhung der Versicherungspflichtgrenze nicht mehr über der Grenze liegt.

- Bezieher von Arbeitslosen- oder Unterhaltsgeld, die in den letzten 5 Jahren nicht gesetzlich versichert waren.

- Bezieher von Elterngeld, die ihre Arbeitszeit während der Elternzeit verringern. Die Befreiung gilt nur während der Elternzeit.

- Angestellte, die ihre Wochenarbeitszeit aufgrund einer Familienpflege verringern. Die Befreiung gilt nur für den Zeitraum der Pflege.

- Angestellte, die ihre Arbeitszeit auf (weniger als) die Hälfte anderer vergleichbarer Vollbeschäftigter des Betriebs reduzieren, nachdem ihr Jahresbruttoeinkommen in den letzten 5 Jahren oberhalb der Versicherungspflichtgrenze lag.

- Rentenbezieher

- Studenten

- Ärzte im Praktikum

- Behinderte Menschen, die in einer Einrichtung für behinderte Menschen einer Tätigkeit nachgehen.

Die entsprechenden Antragsformulare werden von den Krankenkassen zur Verfügung gestellt.

| Vorteile | Nachteile |

|---|---|

|

|

|

|

|

|

|

Da die Befreiung von der Versicherungspflicht in den meisten Fällen dauerhaft gilt, sollten Sie gründlich prüfen, ob eine Befreiung für Sie sinnvoll ist.

Rückkehr in die gesetzliche Krankenversicherung

Nach dem Abschluss einer privaten Krankenversicherung ist die Rückkehr in die gesetzliche Krankenversicherung (GKV) nur unter strengen Voraussetzungen möglich. Dadurch soll verhindert werden, dass Versicherte in jungen Jahren die hohen Leistungen der privaten Krankenversicherung ausnutzen und später das Solidaritätsprinzip der gesetzlichen Krankenversicherung belasten. Ab einem Alter von 55 Jahren ist die Rückkehr in die gesetzliche Krankenversicherung zusätzlich erschwert.

Angestellte

Für Arbeitnehmer ist eine Rückkehr in die GKV nur möglich, wenn sie arbeitslos werden oder ihr Bruttojahresgehalt durch eine Erhöhung der Versicherungspflichtgrenze wieder unterhalb dieser liegt. Für Arbeitnehmer, die von der Versicherungspflicht befreit sind, gilt dies allerdings nicht. Sie bleiben versicherungsfrei, solange sie angestellt sind und nichts arbeitslos werden.

Selbstständige

Privat versicherte Selbstständige können wieder Mitglied einer gesetzlichen Krankenversicherung werden, wenn sie einen versicherungspflichtigen Job annehmen. Das monatliche Bruttoeinkommen muss hierfür zwischen 556 und 6.150 Euro liegen. Die Selbstständigkeit kann dabei als Nebenberuf fortgesetzt werden. In manchen Fällen ist die Rückkehr auch durch den Eintritt in die gesetzliche Familienversicherung des Partners möglich.

Weitere Regelungen und Sonderfälle erhalten Sie in unserem Ratgeber zu den Möglichkeiten für eine Rückkehr in die gesetzliche Krankenversicherung.

Häufige Fragen

-

Was zählt zum Jahresarbeitsentgelt?

Einbezogen werden alle regelmäßigen Einkünfte wie Gehalt, Urlaubs- oder Weihnachtsgeld.

Nicht berücksichtigt werden lediglich unregelmäßige Zahlungen – etwa einmalige Sonderzahlungen, Boni oder Überstundenvergütungen (außer wenn pauschal abgegolten).

-

Was ist die besondere Jahresarbeitsentgeltgrenze?

Im Jahr 2003 wurde die Jahresarbeitsentgeltgrenze über die allgemeine Lohnsteigerung hinaus um mehr als 13 Prozent angehoben – von 40.500 auf 45.900 Euro. Für alle, die bereits Ende 2002 privat versichert waren, gibt es daher eine besondere Jahresarbeitsentgeltgrenze. Diese ist genauso hoch wie die Beitragsbemessungsgrenze, bis zu der Beiträge zur gesetzlichen Krankenversicherung zu zahlen sind. Auch diese wird jährlich angepasst. Für 2025 liegt sie bei 66.150 Euro jährlich bzw. 5.512,50 Euro pro Monat.

-

Was passiert, wenn mein Gehalt unter die Versicherungspflichtgrenze fällt?

Sollte Ihr Jahresgehalt unter die Versicherungspflichtgrenze fallen, beispielsweise nach einem Jobwechsel, endet die Versicherungsfreiheit und Sie werden wieder versicherungspflichtig. Sie müssen sich dann wieder bei einer gesetzlichen Krankenkasse versichern. Die Versicherungspflicht tritt in diesem Fall sofort nach Antritt der geringer bezahlten Stelle ein.

In bestimmten Fällen können Sie sich von der Versicherungspflicht befreien lassen. Ob dies sinnvoll ist, sollten Sie individuell für Ihre Situation abwägen.

Anwartschaftsversicherung

Fällt Ihr Gehalt voraussichtlich nur vorübergehend unter die Versicherungspflichtgrenze und Sie möchten sich nicht von der Versicherungspflicht befreien lassen, kann alternativ eine Anwartschaftsversicherung sinnvoll sein. Damit sichern Sie sich die Möglichkeit, zu Ihren aktuellen Konditionen später erneut eine private Krankenversicherung abzuschließen. Eine erneute Gesundheitsprüfung ist hierbei dann nicht notwendig.

- Jetzt kostenlos und unverbindlich vergleichen

- Ihre Daten sind sicher, keine Datenweitergabe