Ihre persönliche Versicherungsberatung

089 - 24 24 12 58

Montag - Sonntag von 8:00 - 19:00 Uhr

Gerne kontaktieren Sie uns per E-Mail:

unfallversicherung@check24.de

können, empfehlen wir Ihnen einen der folgenden Browser zu nutzen.

Bewertungen zu CHECK24 Versicherungen

Ihre Zufriedenheit ist unsere Mission! Daher haben alle CHECK24-Kunden nach Abschluss einer Versicherung die Möglichkeit, uns über das unabhängige Portal eKomi zu bewerten.

alle BewertungenDas Wichtigste in Kürze

- Mit einer Familienunfallversicherung können Sie sich und Ihre Familie gegen die finanziellen Folgen eines Unfalls absichern.

- Die Unfallversicherung zahlt bei einer dauerhaften körperlichen Beeinträchtigung eines Familienmitglieds eine Invaliditätsleistung aus.

- Für Familien können Zusatzleistungen sinnvoll sein – z.B. eine Unfallrente, ein Krankenhaustagegeld oder die Kostenübernahme für eine Haushaltshilfe.

- Sie können den Versicherungsschutz individuell auf die einzelnen Familienmitglieder zuschneiden.

Ihr Kind verbrennt sich die Hand am Küchenherd oder Sie fallen beim Renovieren der Wohnung von der Leiter – ein Unfall kommt unverhofft und ist trotz aller Vorsicht schnell passiert.

Laut dem Statistischen Bundesamt gab es 2021 rund 2,3 Millionen Unfälle – alleine im Straßenverkehr. Freizeit- und Arbeitsunfälle sind hierbei noch gar nicht erfasst. Gerade bei einer Familie mit Kindern kann es schnell zu einem Unfall im Haushalt kommen – und für solche Unfälle gibt es keinen gesetzlichen Versicherungsschutz.

Gesetzlicher Unfallschutz hat große Lücken

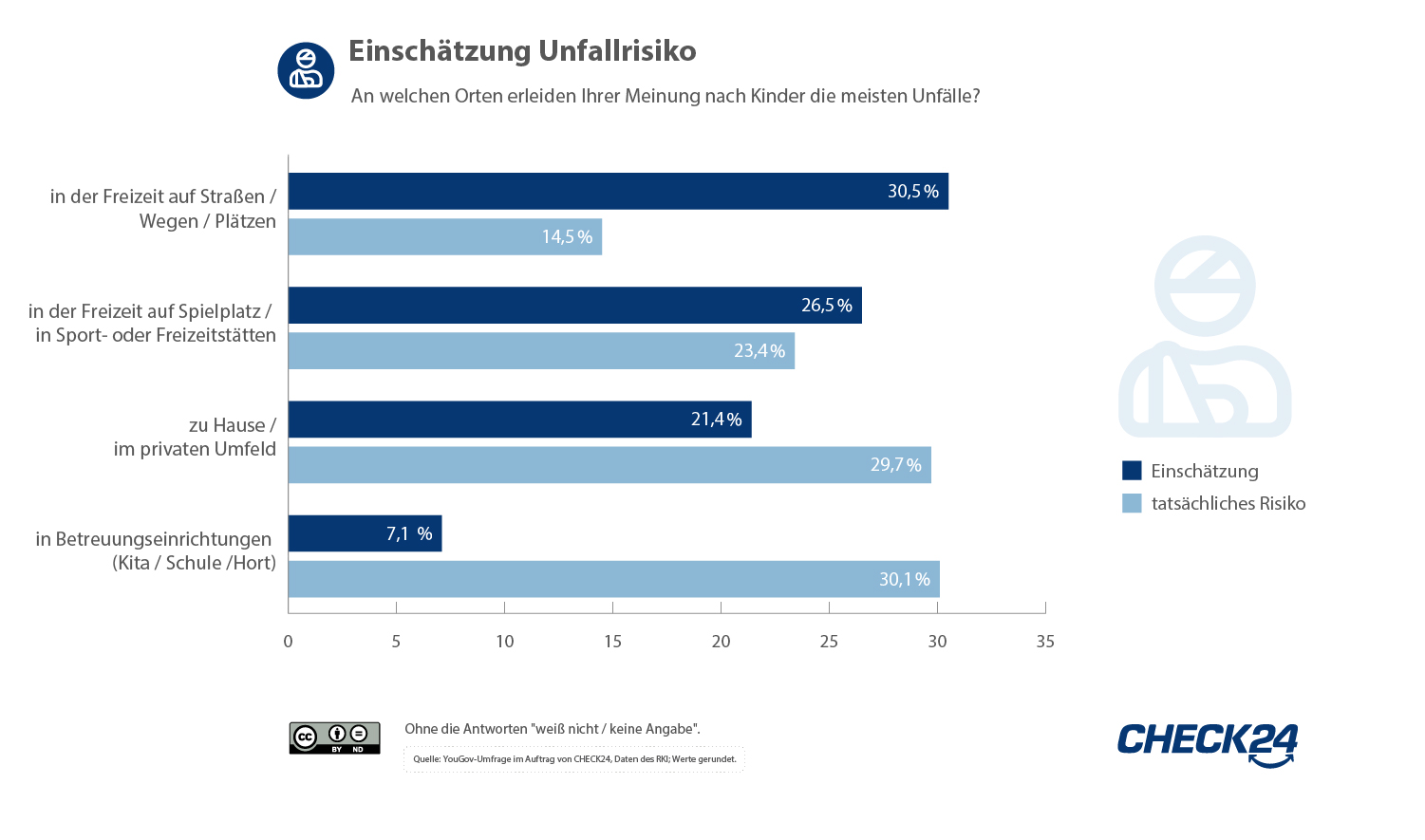

Denn der gesetzliche Unfallschutz greift nur in ganz bestimmten Situationen: für Arbeitnehmer etwa auf der Arbeit oder dem Weg dorthin, für Kinder und Jugendliche in der Uni, Schule oder Kita. Aber auch bei Kindern ereignet sich weniger als jeder dritte Unfall in Kita oder Schule. Mehr als zwei Drittel der Unfälle passieren in der Freizeit.

Eine private Familienunfallversicherung ist daher sinnvoll, um die Familie auch in der Freizeit abzusichern. Die private Unfallversicherung gilt weltweit rund um die Uhr an 365 Tagen im Jahr und zahlt bei dauerhaften körperlichen Einschränkungen nach einem Unfall.

Einkommen mit Berufsunfähigkeitsversicherung absichern

Um Ihr Arbeitseinkommen abzusichern, sollten Eltern möglichst auch eine Berufsunfähigkeitsversicherung abschließen. Die Versicherung zahlt, falls Sie aus gesundheitlichen Gründen nicht mehr in Ihrem Beruf arbeiten können – nach einem Unfall, aber auch nach einer schweren Krankheit.

Das leistet eine Unfallversicherung für die Familie

Eine private Familienunfallversicherung zahlt eine einmalige Kapitalzahlung (Invaliditätsleistung) aus, falls es nach einem Unfall zu einer dauerhaften körperlichen Einschränkung kommt– das heißt, wenn ein Körperteil nach einem Unfall nicht mehr voll funktionsfähig ist oder ganz verloren geht.

Die Höhe der ausbezahlten Invaliditätssumme hängt dabei vor allem von diesen Faktoren ab:

- Höhe der Versicherungssumme (Grundsumme)

- Grad der körperlichen Beeinträchtigung (Invalidität)

- Gliedertaxe

- Progression

Die Höhe der Versicherungssumme (Grundsumme) legen Sie beim Abschluss der Versicherung fest. Die Summe sollte so hoch sein, dass Sie und Ihre Familie damit die finanziellen Folgen eines schweren Unfalls kompensieren können.

Der Grad der körperlichen Beeinträchtigung (Invalidität) wird nach einem Unfall anhand einer Gliedertaxe von einem Arzt bestimmt.

Die Gliedertaxe eines Tarifs legt für jeden Körperteil und jedes Sinnesorgan fest, wie hoch der Invaliditätsgrad (in Prozent) bei einem Verlust oder einer vollständigen Funktionsunfähigkeit ausfällt. Sind mehrere Körperteile betroffen, werden die Invaliditätsgrade addiert – maximal bis zu 100 Prozent (Vollinvalidität).

Wer zum Beispiel auf einem Auge erblindet, erhält nach der Gliedertaxe des Gesamtverbands der Deutschen Versicherungswirtschaft (GDV) einen Invaliditätsgrad von 50 Prozent zugesprochen. Viele Versicherer orientieren sich an der Gliedertaxe des GDV.

Durch eine Progression erhöht sich im Versicherungsfall ab einem gewissen Grad der Invalidität (in der Regel ab 25 Prozent) die Kapitalzahlung (Invaliditätsleistung). Das steigert die Höhe der Auszahlung besonders bei hohen Invaliditätsgraden. Dies ist sinnvoll, um bei schweren Verletzungen die nötigen Umbau-, Rehabilitations- oder Pflegekosten finanzieren zu können.

Häufig haben Sie die Wahl zwischen einer Progression von 225, 350 oder 500 Prozent. Sie erhalten damit maximal 225, 350 oder 500 Prozent der vereinbarten Versicherungssumme (Grundsumme) als Invaliditätsleistung.

Welche Zusatzleistungen für Familien sinnvoll sind

Neben der Hauptleistung einer privaten Unfallversicherung – der Auszahlung einer Invaliditätssumme – gibt es häufig weitere Zusatzleistungen, die Bestandteil eines Tarifs sind oder als Zusatzbausteine beim Abschluss vereinbart werden können.

Für eine Familienunfallversicherung können vor allem diese zusätzlichen Leistungen sinnvoll sein:

-

Unfallrente

Bei der privaten Unfallversicherung für Kinder kann eine monatliche Unfallrente sinnvoll sein, damit Ihre Kinder bei schweren Gesundheitsschäden ein lebenslanges Einkommen erhalten. In der Regel wird eine Unfallrente ab einer Invalidität von 50 Prozent ausgezahlt. Für Erwachsene ist eine Unfallrente vergleichsweise teuer und eher nicht zu empfehlen. -

Krankenhaustagegeld

Für Kinder bietet sich auch ein Krankenhaustagegeld von zehn Euro pro Tag an, um gesetzliche Zuzahlungen bei einem Klinikaufenthalt zu decken. Höhere Summen oder ein Krankenhaustagegeld für Erwachsene empfehlen wir hingegen nicht. -

Rooming-in

Gute Tarife für Familien leisten auch, wenn ein Elternteil zusammen mit dem verletzten Kind ins Krankenhaus aufgenommen wird (Rooming-in). -

Todesfallsumme

Eine Todesfallleistung wird bei einem Unfalltod ausgezahlt, um die Kosten für eine Bestattung zu decken. -

Kosmetische Operationen

Eine gute Familienunfallversicherung sollte auch die Kosten für unfallbedingte kosmetische Operationen – etwa für nötigen Zahnersatz – übernehmen. -

Bergungskosten

Gute Tarife zahlen auch für die Bergungskosten bei einem Rettungseinsatz. -

Kosten für Haushaltshilfe

Eine Familienunfallversicherung sollte die Kosten für eine Haushaltshilfe zahlen, falls ein Elternteil nach einem Unfall die Betreuung eines minderjährigen Kindes nicht mehr alleine stemmen kann.

21 Jahre Erfahrung, ein Ziel: Das Beste für Sie herausholen!

Familienunfallversicherung Vergleich

Jetzt vergleichen und günstige Familienunfallversicherung finden