Ihre persönliche Versicherungsberatung

089 - 24 24 12 58

Montag - Sonntag von 8:00 - 19:00 Uhr

Gerne kontaktieren Sie uns per E-Mail:

unfallversicherung@check24.de

können, empfehlen wir Ihnen einen der folgenden Browser zu nutzen.

Das Wichtigste in Kürze

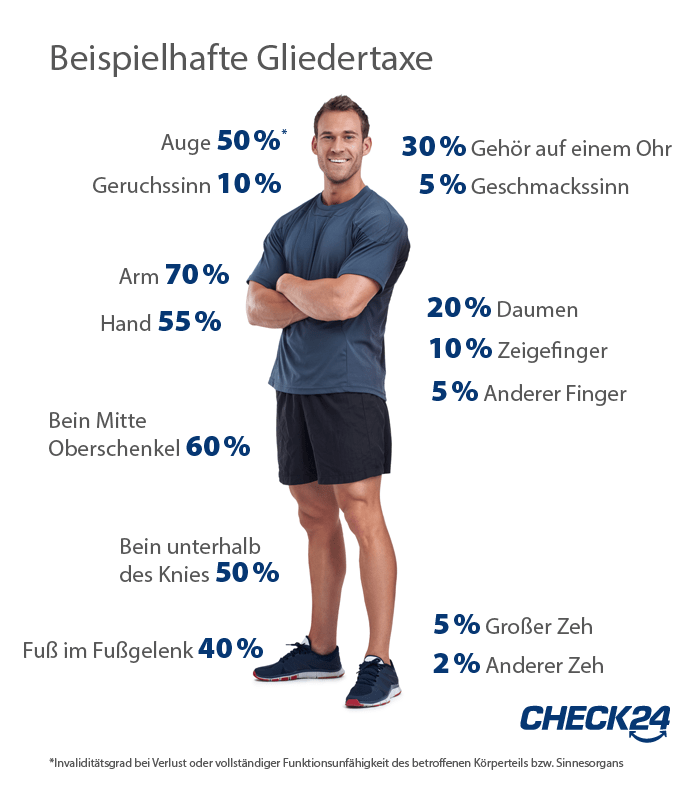

- Die Gliedertaxe legt den Invaliditätsgrad für jeden Körperteil fest und ist in der Unfallversicherung entscheidend für die Höhe der Leistung.

- Nach einem Unfall diagnostiziert ein Arzt den Grad der Invalidität anhand der Gliedertaxe und meldet ihn der Versicherung.

- Die Höhe der Auszahlung berechnet sich aus dem Invaliditätsgrad, der vereinbarten Versicherungssumme und Progression.

- Weil die Versicherungen ihre Gliedertaxen selbst festlegen, sollten Sie mehrere Tarife miteinander vergleichen.

- Mit Zusatzleistungen wie einer Unfallrente oder einem Krankenhaustagegeld können Sie Ihren Unfallschutz erweitern.

Inhalt

Die private Unfallversicherung leistet bei einer dauerhaften körperlichen Beeinträchtigung nach einem Unfall. Wie hoch die Leistung ausfällt, hängt neben der vereinbarten Grundsumme vor allem vom Grad der Invalidität ab.

Diesen bestimmt der Versicherer mit Hilfe einer Gliedertaxe. Sie legt für jeden Körperteil und jedes Sinnesorgan einen Invaliditätsgrad fest, der bei einem vollständigen Verlust gilt.

Beispiel für eine Gliedertaxe – Tabelle

Die Gliedertaxe einer Versicherung finden Sie in der Regel als Tabelle in den Allgemeinen Unfallversicherungsbedingungen (AUB).

Unsere Tabelle zeigt die Empfehlung des Gesamtverbands der Deutschen Versicherungswirtschaft (GDV) im Vergleich zur Gliedertaxe eines guten Tarifs.

Vergleich: GDV-Empfehlung + guter Tarif

Vergleich: GDV-Empfehlung + guter Tarif

|

Körperteil / Sinnesorgan |

Empfehlung des GDV |

guter Tarif |

|---|---|---|

| Arm im Schultergelenk | 70 % | 100 % |

| Arm oberhalb Ellenbogen | 65 % | 100 % |

| Arm unterhalb Ellenbogen | 60 % | 100 % |

| Hand | 55 % | 90 % |

| Daumen | 20 % | 45 % |

| Zeigefinger | 10 % | 30 % |

| anderer Finger | 5 % | 20 % |

| Bein über Mitte Oberschenkel | 70 % | 100 % |

| Bein bis Mitte Oberschenkel | 60 % | 100 % |

| Bein bis unterhalb Knie | 50 % | 100 % |

| Bein bis Mitte Unterschenkel | 45 % | 100 % |

| Fuß | 40 % | 70 % |

| großer Zeh | 5 % | 20 % |

| anderer Zeh | 2 % | 10 % |

| Auge | 50 % | 70 % |

| Gehör auf einem Ohr | 30 % | 50 % |

| Geruchssinn | 10 % | 25 % |

| Geschmackssinn | 5 % | 25 % |

Gliedertaxen für bestimmte Berufe

Einige Versicherer bieten für bestimmte Berufe speziell angepasste Gliedertaxen an – etwa für Chirurgen oder Musiker. Hier werden einzelne Körperteile deutlich besser abgesichert.

So wird der Grad der Invalidität bestimmt

Da die Unfallversicherung nur bei bleibenden Verletzungen eine Kapitalleistung erbringt, muss der Versicherte meist nach einer bestimmten Frist einen Arzt aufsuchen. Der Arzt wird in der Regel von der Versicherung bestimmt und soll feststellen, ob aufgrund des Unfalls eine dauerhafte Beeinträchtigung besteht.

Unfall fristgerecht melden

Damit Ihnen kein Nachteil entsteht, ist es wichtig, dass Sie der Versicherung einen Unfall innerhalb einer bestimmten Frist melden. In der Regel muss eine Invalidität innerhalb von 15 Monaten nach dem Unfall eingetreten, ärztlich festgestellt und der Versicherung gemeldet worden sein. Für Leistungen im Todesfall muss man einen Unfalltod meist innerhalb von 48 Stunden melden.

Der Arzt diagnostiziert den Grad der körperlichen Beeinträchtigung und meldet ihn der Versicherungsgesellschaft.

Dabei muss man unterscheiden, ob nach abgeschlossener Heilbehandlung ein Körperteil gar nicht mehr oder nur noch eingeschränkt genutzt werden kann.

-

Vollständiger Verlust eines Körperteils

Ist ein Körperteil oder Sinnesorgan nach einem Unfall nicht mehr vorhanden oder können Sie es gar nicht mehr nutzen, vergibt der Gutachter den jeweiligen Invaliditätswert, den die Gliedertaxe vorsieht – zum Beispiel 45 Prozent für einen Daumen. Sind mehrere Körperteile oder Sinnesorgane betroffen, werden die jeweiligen Invaliditätsgrade addiert.

-

Einschränkung der Funktionsfähigkeit

Ist hingegen nur die Funktionsfähigkeit eines Körperteils eingeschränkt, ist es deutlich komplizierter, den Invaliditätsgrad zu bestimmen. Der Gutachter muss dann für den betroffenen Körperteil im Einzelfall ermitteln, wie stark die Funktion eingeschränkt ist.

Ist hingegen nur die Funktionsfähigkeit eines Körperteils eingeschränkt, ist es deutlich komplizierter, den Invaliditätsgrad zu bestimmen. Der Gutachter muss dann für den betroffenen Körperteil im Einzelfall ermitteln, wie stark die Funktion eingeschränkt ist.

Er kann sich dafür an speziellen Bemessungsempfehlungen der Fachgesellschaft Interdisziplinäre Medizinische Begutachtung (FGIMB) orientieren. Die Empfehlungen sollen dabei helfen, die Invalidität möglichst standardisiert nach objektiven Kriterien zu bestimmen.

Bei einem verletzten Gelenk soll der Gutachter etwa feststellen, was eine Bewegungseinschränkung tatsächlich für Auswirkungen im täglichen Leben hat.

Kann man einen Arm beispielsweise nicht mehr auf einen Winkel von 60 Grad anheben, gilt dies als deutliche Bewegungseinschränkung der Schulter. Kann man dagegen seinen ausgestreckten Arm nicht weiter anheben, schränkt dies im Alltag deutlich weniger ein.

Abhängig von den tatsächlichen Einschränkungen vergibt der medizinische Gutachter schließlich einen Invaliditätsgrad für den verletzten Körperteil.

Beispiel: Minderung der Sehkraft

Der Invaliditätsgrad für den vollständigen Verlust eines Auges liegt bei 40 Prozent. Stellt der Augenarzt eine verbleibende Funktionsfähigkeit von 50 Prozent fest, berücksichtigt der Versicherer nur die Hälfte von 40 Prozent – also 20 Prozent.

40 % Invalidität nach Gliedertaxe x 50 % Funktionsfähigkeit = 20 % Invaliditätsgrad

In der Gliedertaxe sind nicht sämtliche Körperteile aufgeführt. Führt eine andere Verletzung – etwa an der Wirbelsäule – zu einer Behinderung, muss der Arzt den Invaliditätsgrad einschätzen. Er ermittelt dann, wie stark die Verletzung den Versicherten in seiner Leistungsfähigkeit einschränkt.

So wird die Höhe der Kapitalzahlung berechnet

Die Versicherung berechnet aus dem Invaliditätsgrad – zusammen mit der vereinbarten Versicherungssumme und Progression – die Höhe der Einmalzahlung.

Verliert etwa ein Versicherungsnehmer durch einen Unfall einen Arm, entspricht das laut der abgebildeten Gliedertaxe einem Invaliditätsgrad von 70 Prozent. Ohne Progression erhält er daher 70 Prozent der vereinbarten Versicherungssumme. Wurden 200.000 Euro abgeschlossen, zahlt der Versicherer 140.000 Euro aus.

Liegen mehrere unfallbedingte, bleibende Verletzungen vor, addieren sich die Invaliditätsgrade und die Versicherung leistet eine entsprechend höhere Kapitalzahlung – zum Beispiel beim Verlust mehrerer Finger.

Maximal wird jedoch ein Invaliditätsgrad von 100 Prozent berücksichtigt – selbst wenn die Summe aller Einschränkungen theoretisch höher ausfällt.

Progression erhöht die Höhe der Auszahlung

Das folgende Fallbeispiel zeigt, wie sich die Progression auf die Versicherungsleistung auswirkt.

Fallbeispiel:

- Versicherungssumme: 100.000 Euro

- Progression: 225 Prozent

- Unfallfolge: Querschnittslähmung

Verliert die versicherte Person durch einen Unfall die Fähigkeit zu gehen, würde der Invaliditätsgrad gemäß Gliedertaxe theoretisch 140 Prozent betragen – 70 Prozent je Bein. Praktisch berücksichtigt die Versicherung den maximal möglichen Invaliditätsgrad von 100 Prozent.

Die Versicherungssumme beträgt 100.000 Euro. Da der Versicherungsnehmer bei Vertragsabschluss eine Progression von 225 Prozent vereinbart hat, erhöht sich die Auszahlung auf 225.000 Euro.

Weitere Leistungen durch Zusatzbausteine

Der Unfallschutz kann durch Zusatzversicherungen erweitert werden. Wer möchte, kann beispielsweise eine Unfallrente oder ein Krankenhaustagegeld in den Versicherungsschutz integrieren. Die Unfallrente leistet monatliche Rentenzahlungen, wenn durch die Invalidität eine eingeschränkte oder vollständige Arbeitsunfähigkeit besteht. Meist wird eine Rente ab einem Invaliditätsgrad von 50 Prozent ausgezahlt.

Das Krankenhaustagegeld wird für jeden unfallbedingten Krankenhausaufenthalt bezahlt. So lassen sich Kosten, die durch den Krankenhausaufenthalt entstehen, begleichen (zum Beispiel Kinderbetreuung oder Medikamentenzuzahlungen). Erwachsene können darauf jedoch in der Regel verzichten.

Häufige Verletzungen: Wann leistet die Unfallversicherung?

Erfahren Sie hier, ob und unter welchen Voraussetzungen die Unfallversicherung bei bestimmten Verletzungen leistet:

-

Kreuzbandriss

Bei einem Kreuzbandriss (Kreuzbandruptur) reißt das vordere oder hintere Kreuzband im Knie – häufig beim Fußball oder Skifahren. Ein Kreuzbandriss beeinträchtigt die Stabilität des Knies. Führt die Verletzung zu einer andauernden Invalidität, leistet die Unfallversicherung.

Dafür sollte der Tarif auch bei erhöhten Kraftanstrengungen oder Eigenbewegungen leisten. Ansonsten würde die Verletzung nur als Unfall gelten, falls es eine Krafteinwirkung von außen gab – etwa durch den Zusammenprall mit einem Mitspieler.

-

Knochenbruch

In vielen Fällen führt ein einfacher Knochenbruch nicht zu bleibenden Schäden und ist nach einigen Wochen ausgeheilt. Daher leistet die Unfallversicherung in der Regel nicht für Knochenbrüche. Es gibt jedoch spezielle Tarife, die bei einem Knochenbruch ein einmaliges Gipsgeld zahlen – eine Art Schmerzensgeld für solche Verletzungen.

Die Leistung ist jedoch meist gering – zum Beispiel 250 Euro – und wird häufig auch bei einem Bänderriss gezahlt. Je nach Tarif hängt die Höhe des Schmerzensgeld zudem von der Schwere der Fraktur ab.

-

Bandscheibenvorfall

Tritt Bandscheibengewebe (Gallertkern) zwischen einzelnen Wirbeln nach außen, spricht man von einem Bandscheibenvorfall. Meist sind hohe Belastungen der Bandscheiben durch häufiges Sitzen oder Heben schwerer Lasten die Ursache. Für solche Verschleißerscheinungen leistet die Unfallversicherung nicht.

In der Regel schließen die Versicherungsbedingungen Schäden an den Bandscheiben ausdrücklich aus. Die Unfallversicherung leistet daher nur im Ausnahmefall, falls ein Unfall als überwiegende Ursache (mehr als 50 Prozent) auszumachen ist. Allerdings gilt dies nicht für erhöhte Kraftanstrengungen oder Eigenbewegungen – hier sind Schäden an den Bandscheiben fast immer ausgeschlossen.

-

Leistenbruch

Bei einem Leistenbruch (Leistenhernie) brechen Schichten der Bauchwand durch den Leistenkanal. Häufig liegt eine angeborene Schwäche vor, die durch eine zu hohe Belastung zum Bruch führt. In der Regel wird ein Leistenbruch operiert und hat keine dauerhaften Einschränkungen zur Folge.

Sollte es im Einzelfall dennoch zu einer Invalidität kommen, leistet die Unfallversicherung, falls der Tarif Verletzungen durch eine erhöhte Kraftanstrengung oder Eigenbewegung – auch bei Bauch- und Unterleibsbrüchen – abdeckt.

-

Bizepssehnenriss

Bei einem Bizepssehnenriss (Bizepssehnenruptur) reißt eine der drei Sehnen des Bizepsmuskel am Oberarm. Fast immer ist die lange Bizepssehne betroffen, die den Muskel am Schultergelenk befestigt. In der Regel tritt diese Verletzung bei älteren Sportlern oder körperlich schwer arbeitenden Menschen auf und ist verschleißbedingt. Dann handelt es sich normalerweise nicht um einen Unfall. Zudem bleibt nach abgeschlossener Behandlung häufig nur eine leichte Kraftminderung zurück.

Ein Riss der unteren (distalen) Bizepssehne tritt hingegen meist nach einem Unfall auf, ein Riss der kurzen Bizepssehne ist äußerst selten.

Die private Unfallversicherung zahlt in allen Fällen nur, falls der Bizepssehnenriss zu dauerhaften Schäden führt. Gab es beim Unfall keine äußere Krafteinwirkung, muss der Tarif zudem erhöhte Kraftanstrengungen oder Eigenbewegungen abdecken.

Praktische Tipps: Darauf sollten Sie beim Abschluss achten

-

Gliedertaxe

Achten Sie darauf, dass der Invaliditätsgrad für die einzelnen Körperteile und Sinnesorgane möglichst hoch ist. Richten Sie sich nach unseren Empfehlungen für einen guten Tarif. -

Progression

Vereinbaren Sie eine Progression, um vor allem bei schweren Verletzungen gut abgesichert zu sein. Damit steigt die Auszahlung bei einer hohen Invalidität. -

Höhe der Absicherung

Achten Sie darauf, dass die Auszahlung bei einer hohen Invalidität ausreicht. Überschlagen Sie dafür, welche Kosten durch nötige Umbauten am Haus oder Auto auf Sie zukommen könnten. Haben Sie keine Berufsunfähigkeitsversicherung, müsste die Einmalzahlung im schlimmsten Fall auch Ihr Gehalt bis zur Rente ersetzen. -

Todesfall-Leistung

Sie können zusätzlich eine geringe Todesfallsumme von 5.000 Euro vereinbaren, um die Kosten für eine Bestattung abzusichern. Höhere Summen sind jedoch nicht sinnvoll und machen Ihren Unfallschutz nur unnötig teuer. -

Monatliche Unfallrente

Bei Kindern und Jugendlichen können Sie eine monatliche Unfallrente vereinbaren, um bei schweren Unfallfolgen zumindest einen Teil der Lebenskosten zu decken. Für Erwachsene empfehlen wir, auf die teure Unfallrente zu verzichten – zumal diese meist erst ab einem Invaliditätsgrad von 50 Prozent gezahlt wird.

Häufige Fragen zur Gliedertaxe

-

Wie wird der Invaliditätsgrad berechnet?

Bei bleibenden Unfallfolgen muss ein Arzt in einem Gutachten feststellen, ob bestimmte Körperteile oder Sinnesorgane dauerhaft geschädigt sind. Bei einem Verlust oder vollständigem Funktionsverlust eines Körperteils ergibt sich der Invaliditätsgrad aus der Gliedertaxe. Sind mehrere Körperteile betroffen, werden die Invaliditätsgrade addiert. Ist die Funktion eines Körperteils nur teilweise eingeschränkt, wird der jeweilige Invaliditätsgrad anteilig berücksichtigt.

-

Was ist eine Gliedertaxe?

Die Gliedertaxe einer Unfallversicherung legt für jeden Körperteil und jedes Sinnesorgan fest, wie hoch bei einem Verlust der Invaliditätsgrad ist. So kann die Gliedertaxe etwa festlegen, dass der Invaliditätsgrad bei Verlust eines Auges 50 Prozent, bei Verlust eines Daumens 20 Prozent beträgt. Sind mehrere Körperteile oder Sinnesorgane betroffen, werden die Invaliditätsgrade addiert. Die Gliedertaxe ist Bestandteil der Allgemeinen Unfallversicherungsbedingungen (AUB) eines Tarifs.

-

Was ist eine verbesserte Gliedertaxe?

Der Gesamtverband der Deutschen Versicherungswirtschaft (GDV) hat eine Empfehlung für die Gliedertaxe veröffentlicht. Diese ist jedoch unverbindlich. Jeder Versicherer kann selbst festlegen, welchen Invaliditätsgrad er den einzelnen Körperteilen zuordnet. Dabei kann ein Anbieter über die Empfehlungen des GDV hinausgehen und höhere Invaliditätsgrade vereinbaren. Eine solche Gliedertaxe bezeichnet man als verbesserte Gliedertaxe.

-

Was ist die Progression bei der Unfallversicherung?

Vereinbart man bei der Unfallversicherung eine Progression, erhöht sich im Leistungsfall bei höheren Invaliditätsgraden die Versicherungssumme um einen bestimmten Faktor. Meist kann man beim Abschluss zwischen den Progressionsstaffeln 225, 350 und 500 Prozent wählen. Vereinbart man etwa eine Progression von 225 Prozent und beträgt die Grundsumme 100.000 Euro, zahlt die Versicherung maximal das 2,25-Fache der Summe (225.000 Euro) aus.

Welcher Prozentwert im Leistungsfall ausgezahlt wird, lässt sich anhand der Progressionsstaffel ablesen. Diese Tabelle findet sich meist im Versicherungsschein oder den Versicherungsbedingungen.

21 Jahre Erfahrung, ein Ziel: Das Beste für Sie herausholen!