können, empfehlen wir Ihnen einen der folgenden Browser zu nutzen.

Sicher investieren Wie die Einlagensicherung die Spareinlagen von Anlegern in Deutschland schützt

| amo

Die Einlagensicherung schützt bei einer Bankenpleite das Geld der Sparer. Foto: Formatoriginal/500pxg/gettyimages

Was ist die Einlagensicherung?

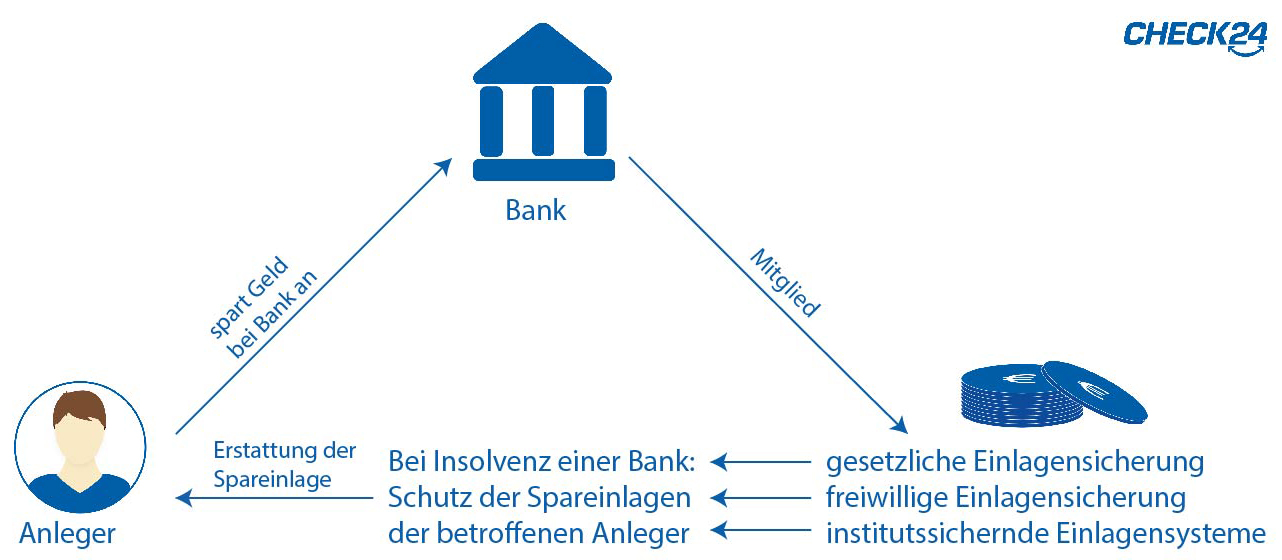

Die Einlagensicherung ist ein Sicherungssystem der Banken, das die Anlagen von Privatanlegern in Deutschland und der Europäischen Union (EU) schützt. Gesichert sind dabei Tagesgeld-, Festgeld- und Girokonten sowie Sparguthaben und Sparbriefe. Alle Banken zahlen dafür regelmäßig in den Einlagensicherungsfonds ein, bei dem sie Mitglied sind. Gerät eine Bank in Schieflage, springt die jeweilige Einlagensicherung ein und entschädigt die betroffenen Sparer aus den eingezahlten Beiträgen. Zu unterscheiden ist zwischen✓ der gesetzlichen Einlagensicherung,

✓ der freiwilligen Einlagensicherung und

✓ institutssichernden Einlagensystemen.

So funktioniert die Einlagensicherung in Deutschland

Schutzsystem für das Geld der Sparer: Die Darstellung zeigt, wie die Einlagensicherung in Deutschland funktioniert.

Bei Bankpleiten in Ländern der EU kümmert sich die Einlagensicherung des jeweiligen Anlagelandes um die Entschädigung der betroffenen Bankkunden. Gesetzlich geschützt sind – wie bei der deutschen gesetzlichen Einlagensicherung, laut der EU-Einlagensicherungsrichtlinie maximal 100.000 Euro pro Kunde und Bank.

Wann bekommen Sparer ihr Geld zurück?

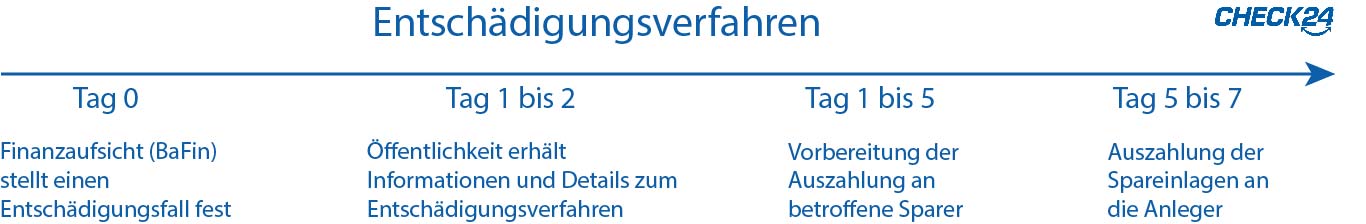

Kommt eine Bank in Zahlungsschwierigkeiten und steht kurz vor der Pleite, dann greift die zuständige Finanzaufsicht ein, in Deutschland ist das die BaFin (Bundesanstalt für Finanzdienstleistungsaufsicht). Sie verhängt zunächst ein sogenanntes Moratorium über die betroffene Bank. Praktisch bedeutet das, dass diese Bank während dieser Zeit weder Geld annehmen noch auszahlen kann. Lediglich zur Tilgung ihrer Schulden darf sie Zahlungen akzeptieren. Stellt die BaFin einen Entschädigungsfall fest, leitet die zuständige Entschädigungseinrichtung ein Entschädigungsverfahren ein, über das die Kunden der Bank ihre Einlagen zurückbekommen.Entschädigungsverfahren: Wie Anleger ihr Geld zurückbekommen

Stellt die Finanzaufsichtsbehörde BaFin einen Entschädigungsfall fest, leitet sie ein Entschädigungsverfahren ein. Dann müssen die geschädigten Sparer ihre Einlagen samt Zinsen innerhalb von sieben Arbeitstagen erstattet bekommen.

Gemäß der Richtlinie 2014/49/EU des Europäischen Parlaments gilt ab dem Jahr 2024 EU-weit eine Erstattungsfrist von sieben Arbeitstagen ab Vorliegen aller Voraussetzungen. So müssen Bankkunden zum Beispiel ein Auszahlungskonto für die Erstattung angeben.Wie erkennen Sparer die Einlagensicherung einer Bank?

Eine Bank ist gesetzlich dazu verpflichtet, ihren Kunden zu sagen, mit welcher Einlagensicherung sie die angelegten Gelder absichert. Dazu stellen die Banken ihren Kunden einen Informationsbogen zur Verfügung, in dem die entsprechenden Fakten über das für die jeweilige Bank zuständige Einlagensicherungssystem enthalten sind. So muss die Bank zum Beispiel mitteilen, ob sie nur die gesetzliche oder darüber hinaus auch eine freiwillige Einlagensicherung anbietet.Gibt es einen Unterschied zwischen deutscher und ausländischer Einlagensicherung?

Jede Bank, die in Deutschland tätig ist, muss Mitglied eines Einlagensicherungssystems sein. Welche Einlagensicherung ausländische Banken in Deutschland nutzen, ist abhängig davon, ob die jeweilige Bank

✓ ein selbstständiges Tochterunternehmen nach deutschem Recht oder

✓ lediglich eine Zweigstelle ist.

CHECK24 Service

Welche Kreditsumme benötigen Sie?

Haben Sie noch Fragen? Wir helfen Ihnen gerne.

089 - 24 24 11 24

8 - 20 Uhr | Mo - So

oder eine Mail an: kredit@check24.de

Weitere Nachrichten über Konto-Kredit

- 10.09.2024

Konto statt Bares: Das müssen Sie beachten, wenn Sie Ihrem Kind ein Tagesgeldkonto schenken

Konto statt Bares: Sie wollen Ihrem Kind ein Tagesgeldkonto statt Bargeld schenken? Es gibt mehrere Wege, es zu eröffnen. Außerdem müssen Sie einiges beachten. » mehr

- 06.09.2024

Besteuerung von Zinsen in Europa: So versteuern Sie im Ausland angelegtes Tages- und Festgeld

Wer Tagesgeld oder Festgeld im Ausland anlegt, erhält häufig höhere Zinsen. Wie die Besteuerung bei solchen Anlagen funktioniert, lesen Sie hier. » mehr

- 29.08.2024

Sicher investieren: Wie die Einlagensicherung die Spareinlagen von Anlegern in Deutschland schützt

Wie die Einlagensicherung in Deutschland und Europa funktioniert, wann sie greift und bis wann geschädigte Anleger im Fall einer Banken-Pleite ihr Geld zurückbekommen, erklären wir hier. » mehr