Ihre persönliche Versicherungsberatung

089 - 24 24 12 66

Montag - Freitag von 8:00 - 20:00 Uhr

Gerne kontaktieren Sie uns per E-Mail:

bu@check24.de

können, empfehlen wir Ihnen einen der folgenden Browser zu nutzen.

Bewertungen zu CHECK24 Versicherungen

Ihre Zufriedenheit ist unsere Mission! Daher haben alle CHECK24-Kunden nach Abschluss einer Versicherung die Möglichkeit, uns über das unabhängige Portal eKomi zu bewerten.

alle BewertungenDas Wichtigste in Kürze

- Eine Berufsunfähigkeitsversicherung ist für Studenten sehr sinnvoll.

- Studenten haben in der Regel noch keinen Anspruch auf eine gesetzliche Erwerbsminderungsrente. Dafür muss man fünf Versichertenjahre bei der Rentenversicherung nachweisen.

- Studenten zahlen meist geringe Beiträge, da sie noch jung sind und seltener gesundheitliche Probleme haben.

- Versichern Sie als Student eine monatliche Rente von 1.000 bis 1.500 Euro und achten Sie auf die Regeln zur Nachversicherung.

- Vereinbaren Sie möglichst eine Laufzeit bis zum 67. Lebensjahr.

Warum ist ein privater BU-Schutz für Studenten wichtig?

Wirst du als Student berufsunfähig, hast du in der Regel keinen Anspruch auf eine staatliche Erwerbsminderungsrente, da junge Menschen im Studium meistens noch keine fünf Versichertenjahre bei der gesetzlichen Rentenversicherung vorweisen können. Wenn du also deinen angestrebten Beruf aus gesundheitlichen Gründen nicht ausüben kannst, bist du gesetzlich überhaupt nicht abgesichert.

Daher ist eine private Berufsunfähigkeitsversicherung gerade während des Studiums sinnvoll. Schließt du bereits als Student einen privaten BU-Schutz ab, erhältst du recht günstige Tarife, da der Versicherungsbeitrag vor allem vom Alter zu Vertragsabschluss bestimmt wird. Darüber hinaus hast du als Student meist noch keine gesundheitlichen Probleme und erhältst einen Vertrag ohne Ausschlüsse oder Risikozuschläge für Vorerkrankungen. Versicherst du dich also bereits als Student, zahlst du über die gesamte Versicherungslaufzeit deutlicher weniger als bei einem späteren Einstieg.

Früh abschließen lohnt sich

Im Vergleich zahlt ein Student über die gesamte Versicherungslaufzeit deutlich weniger als beispielsweise ein 35-jähriger Außendienstmitarbeiter. Beide Versicherungen zahlen im Fall einer Berufsunfähigkeit eine monatliche Rente von 1.000 Euro und haben eine Laufzeit bis zum 67. Lebensjahr.

Das solltest du beim Abschluss beachten

Auf einige Dinge solltest Du vor dem Abschluss einer Versicherung besonders achten.

Vertragslaufzeit

Da sich die Laufzeit des Versicherungsvertrags nachträglich nicht ändern lässt, sollte die Laufzeit ausreichend lange gewählt werden. Empfohlen ist dabei eine Laufzeit bis zum gesetzlichen Rentenalter, das aktuell bei 67 Jahren liegt. Wählt man eine kürzere Laufzeit, müssen im Fall einer Berufsunfähigkeit die Jahre bis zur Rente finanziell überbrückt werden.

Höhe der BU-Rente

Als Student empfehlen wir dir, zunächst eine monatliche Berufsunfähigkeitsrente in Höhe von 1.000 bis 1.500 Euro zu vereinbaren, um ausreichend abgesichert zu sein. Achte bei deiner Tarifwahl auch auf die sogenannte Nachversicherungsgarantie. Diese erlaubt es dir, die monatliche BU-Rente später bei bestimmten Ereignissen zu erhöhen – etwa nach Abschluss des Studiums.

Gesundheitsfragen

Die meisten BU-Versicherungen stellen vor Vertragsabschluss mehrere Fragen zu deinem Gesundheitszustand – in der Regel betrifft dies die letzten fünf bis zehn Jahre. Diese Gesundheitsfragen solltest du wahrheitsgemäß beantworten. Verschweigst du Vorerkrankungen oder Allergien, kann das den Versicherungsschutz gefährden.

Tarife für Studenten

Prüfe genau, ob ein spezieller Studententarif für dich sinnvoll ist. Zwar sind bei diesen Tarifen die Versicherungsbeiträge zu Beginn oft sehr günstig, allerdings steigen sie oftmals nach einigen Jahren sprunghaft an. Somit sind solche Einsteigertarife oftmals über die gesamte Laufzeit gesehen teurer als herkömmliche Tarife.

Selbstständiger Vertrag

Auch wenn viele Versicherungen die Berufsunfähigkeitsversicherung in Kombination mit anderen Produkten – beispielsweise einer Kapitallebensversicherung – anbieten, solltest du besser einen selbstständigen Vertrag (SBU) abschließen. Dadurch bewahrst du dir eine größtmögliche Flexibilität und erhältst die Versicherung so günstig wie möglich.

Überschussleistungen als Beitragsverrechnung

Bei Vertragsabschluss kannst du wählen, wie du an den Überschüssen des Versicherers beteiligt werden möchtest. Hier raten wir dir zur Beitragsverrechnung. Das bedeutet, dass die Überschüsse direkt mit dem Beitrag verrechnet werden. Dadurch ist dein zu zahlender Versicherungsbeitrag geringer.

Neben der Beitragsverrechnung gibt es auch die Möglichkeit einer verzinslichen Ansammlung. Dabei werden die Überschüsse zusammen mit den Zinsen am Ende der Vertragslaufzeit ausgezahlt. Du profitierst jedoch mehr von der Beitragsverrechnung. Das eingesparte Geld kannst du dann unabhängig von der Versicherung anlegen.

Definition der Berufsunfähigkeit im Versicherungsvertrag

Du solltest bei der Tarifauswahl darauf achten, wie der Begriff Berufsunfähigkeit vom Versicherer in den Versicherungsbedingungen definiert wird. Manche Studententarife zahlen beispielsweise nur, wenn du gar keinen Beruf mehr ausüben kannst, und sind damit eher Erwerbsunfähigkeitsversicherungen.

Gute Berufsunfähigkeitsversicherungen legen hingegen dein angestrebtes Berufsbild möglichst genau fest und zahlen die vereinbarte Auszahlung, wenn du aus gesundheitlichen Gründen in diesem Beruf nicht mehr arbeiten kannst.

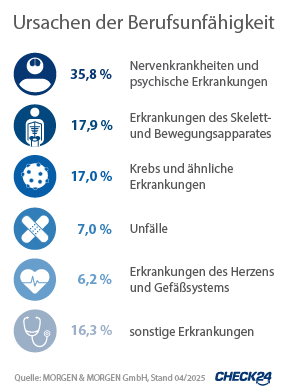

Die häufigsten Ursachen einer Berufsunfähigkeit

Hauptursachen einer Berufsunfähigkeit sind mit großem Abstand Nervenkrankheiten oder psychische Erkrankungen (35,8 Prozent). An zweiter Stelle stehen Erkrankungen des Skelett- und Bewegungsapparates – beispielsweise Probleme mit dem Rücken oder den Bandscheiben (17,9 Prozent).

Hauptursachen einer Berufsunfähigkeit sind mit großem Abstand Nervenkrankheiten oder psychische Erkrankungen (35,8 Prozent). An zweiter Stelle stehen Erkrankungen des Skelett- und Bewegungsapparates – beispielsweise Probleme mit dem Rücken oder den Bandscheiben (17,9 Prozent).

Lediglich weniger als jeder zehnte Fall einer Berufsunfähigkeit (7 Prozent) wird durch einen Unfall verursacht.

Eine private Unfallversicherung bietet dir daher keinen ausreichenden Schutz für den Fall, dass du berufsunfähig werden solltest. Eine solche Police sichert nur die Folgen eines Unfalls ab.

Testsieger: Beste BU-Tarife für Studenten

Für den Berufsunfähigkeitsversicherungs-Vergleich von CHECK24 untersuchen wir die angebotenen Tarife und vergeben eine CHECK24-Tarifnote.

Unsere Experten bewerten jeden Tarif dafür in zahlreichen Kategorien – wie etwa Leistungsbereiche, besondere Leistungen und Beantragungsprozess – und vergeben Punkte für die jeweiligen Leistungsmerkmale. Somit können Sie mithilfe der Tarifnote die leistungsstärksten und damit besten Tarife ganz einfach herausfinden.

Für Studenten haben wir die zehn besten Berufsunfähigkeitsversicherungs-Tarife für dieses Muster-Beispiel ermittelt:

Student/-in Betriebswirtschaftslehre (BWL), 24 Jahre alt, 100 % Bürotätigkeit, Nichtraucher/-in, 1.000 € versicherte Rente, Laufzeit bis zum 65. Lebensjahr.

Häufige Fragen zur Berufsunfähigkeitsversicherung für Studenten

-

Ist eine BU-Versicherung für Studenten sinnvoll?

Eine BU-Versicherung ist für Studenten sinnvoll, da sie meist noch keinen Anspruch auf eine gesetzliche Erwerbsminderungsrente haben. Sollten sie während des Studiums schwer erkranken, sind sie gesetzlich nicht abgesichert.

Bei Studenten steht der angestrebte Beruf – anders als bei Schülern – schon weitgehend fest. Gleichzeitig sind sie meist noch jung und haben kaum gesundheitliche Beschwerden. Daher kann eine BU-Versicherung normalerweise problemlos ohne Risikozuschläge abgeschlossen werden und ist vergleichsweise günstig.

Wer als Student die Beiträge aufbringen kann, sichert damit bereits frühzeitig seine Arbeitskraft ab.

-

Sollten Studenten mit dem Abschluss einer BU-Versicherung nicht besser bis zum ersten Job warten?

Wer bis zum Berufseinstieg mit dem Abschluss wartet, riskiert, dass er eine Versicherung später nur noch zu schlechteren Konditionen bekommt. Erkrankt ein Student in der Zwischenzeit, kann es sein, dass er die BU-Versicherung nur noch mit Risikozuschlägen oder im schlimmsten Fall überhaupt nicht mehr abschließen kann.

-

Was kostet eine Berufsunfähigkeitsversicherung für Studenten?

Für Studenten ist eine Berufsunfähigkeitsversicherung vergleichsweise günstig. Ein 24-jähriger Student der Betriebswirtschaftslehre erhält einen sehr guten Tarif bereits ab einem Beitrag von rund 28 Euro monatlich (Stand: Mai 2025, monatliche Rente von 1.000 Euro, Laufzeit bis zum 65. Lebensjahr).

-

Wie hoch sollte die versicherte BU-Rente sein?

Die Rente der Berufsunfähigkeitsversicherung sollte so hoch sein, dass man damit im Leistungsfall die Lebenshaltungskosten decken kann. Wir empfehlen daher, eine monatliche Rente in Höhe von 1.000 bis 1.500 Euro zu vereinbaren.

Der Tarif sollte zudem eine Nachversicherungsgarantie bieten. Damit lässt sich die Rente bei bestimmten Ereignissen später erhöhen – etwa bei Studienabschluss oder nach einer Beförderung im Job.

„Ich nehme mir Zeit für Sie und Ihre Fragen. Gemeinsam finden wir die BU-Versicherung, auf die Sie sich im Ernstfall verlassen können!”