Das Wichtigste in Kürze

- Eine Berufsunfähigkeitsversicherung ohne Gesundheitsprüfung gibt es nicht. Einige Anbieter bieten jedoch eine vereinfachte Prüfung an.

- Die Gesundheitsfragen müssen Sie wahrheitsgemäß beantworten. Wer Vorerkrankungen verschweigt, kann seinen Versicherungsschutz verlieren.

- Vorerkrankungen wie psychische Probleme oder Epilepsie führen häufig zu einer Ablehnung. Manche Krankheiten werden aber auch einfach vom Versicherungsschutz ausgenommen oder führen zu höheren Beiträgen.

- Wer keine BU bekommt, kann eine Erwerbsunfähigkeitsversicherung oder eine Grundfähigkeitsversicherung in Betracht ziehen.

Manche Versicherer bieten Policen an, die mit einer vereinfachten Prüfung und wenigen Fragen auskommen. Solche Verträge sind dann aber meist nur für jüngere Kunden erhältlich oder in der Höhe der BU-Rente, die sich absichern lässt, deutlich begrenzt.

Vorerkrankungen: Ablehnung, Ausschluss oder Zuschlag möglich

In der Regel fragen die Versicherer nach gesundheitlichen Beschwerden der letzten fünf oder zehn Jahre. Wer einen Antrag stellt, muss hier sämtliche Fragen wahrheitsgemäß beantworten.

Keine gesundheitlichen Probleme verschweigen

Man sollte nicht versuchen, gesundheitliche Probleme zu verschweigen, um eine Police zu erhalten. Damit riskiert man seinen Versicherungsschutz: Die Versicherung kann im Leistungsfall die Zahlungen verweigern und den Vertrag auflösen.

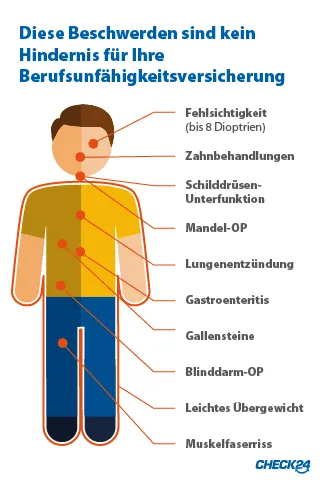

Erkrankungen, die oftmals zu einer Ablehnung führen, sind zum Beispiel psychische Krankheiten, Bulimie, Angina Pectoris oder Epilepsie. Einige Krankheiten führen zu einem Ausschluss, das heißt sie werden vom Berufsunfähigkeitsschutz ausgenommen. Dazu gehören etwa Schuppenflechte, Neurodermitis, ein Hörsturz oder Bandscheibenvorfall.

Erkrankungen, die oftmals zu einer Ablehnung führen, sind zum Beispiel psychische Krankheiten, Bulimie, Angina Pectoris oder Epilepsie. Einige Krankheiten führen zu einem Ausschluss, das heißt sie werden vom Berufsunfähigkeitsschutz ausgenommen. Dazu gehören etwa Schuppenflechte, Neurodermitis, ein Hörsturz oder Bandscheibenvorfall.

Bei anderen Vorerkrankungen wie Bluthochdruck oder Übergewicht wiederum verlangen Versicherer häufig einen Risikozuschlag auf die Beiträge.

Alternativen zur Berufsunfähigkeitsversicherung

Wer aufgrund von Vorerkrankungen keinen Berufsunfähigkeitsschutz erhält, kann versuchen, zumindest eine Erwerbsunfähigkeitsversicherung abzuschließen. Diese zahlt allerdings nur, wenn der Versicherte erwerbsunfähig wird und überhaupt nicht mehr arbeiten kann – der zuletzt ausgeübte Beruf wird hierbei nicht berücksichtigt.

Alternativ lassen sich mithilfe einer Grundfähigkeitsversicherung körperliche Fähigkeiten absichern. Die Versicherung zahlt beispielsweise, wenn man nicht mehr sprechen, keine längere Strecke selbstständig gehen oder kein Auto mehr fahren kann.

Berufsunfähigkeitsversicherung – der wichtige Vorsorgeschutz

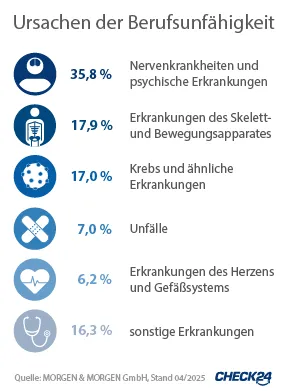

Meist sind es Krankheiten, die dazu führen, dass man seinen Beruf aufgeben muss. Nach Zahlen der Analysten von Morgen & Morgen verursachen am häufigsten psychische Erkrankungen (35,8 Prozent) eine Berufsunfähigkeit, gefolgt von Erkrankungen des Skelett- und Bewegungsapparates (17,9 Prozent) sowie Krebs (17,0 Prozent). Unfälle sind nur für weniger als ein Zehntel aller Fälle verantwortlich, eine Unfallversicherung ist daher keine vollwertige Alternative.

Meist sind es Krankheiten, die dazu führen, dass man seinen Beruf aufgeben muss. Nach Zahlen der Analysten von Morgen & Morgen verursachen am häufigsten psychische Erkrankungen (35,8 Prozent) eine Berufsunfähigkeit, gefolgt von Erkrankungen des Skelett- und Bewegungsapparates (17,9 Prozent) sowie Krebs (17,0 Prozent). Unfälle sind nur für weniger als ein Zehntel aller Fälle verantwortlich, eine Unfallversicherung ist daher keine vollwertige Alternative.

Eine Berufsunfähigkeitsversicherung sollte jeder haben, der von seinem Arbeitseinkommen lebt. Sie sichert den gewohnten Lebensstandard, wenn man invalide wird und nicht mehr in seinem Beruf arbeiten kann. Und mittlerweile wird jeder vierte Arbeitnehmer während seines Erwerbslebens berufsunfähig.

Eine Police sollte man idealerweise schon zu Beginn der Ausbildung abschließen. Als Student oder Auszubildender ist man noch jung und hat meist noch keine gesundheitlichen Probleme. Eine Berufsunfähigkeitsversicherung erhält man dann zu recht geringen Beiträgen ohne Risikozuschläge oder Ausschlüsse.

Berufsunfähigkeitsversicherungen vergleichen

Führen Sie mit dem Online-Rechner von CHECK24 einen Vergleich der Berufsunfähigkeitsversicherung durch – ganz kostenlos und unverbindlich. In unserem Vergleich sind zahlreiche Top-Anbieter vertreten. Fordern Sie gleich online ein Angebot für eine Police an. Haben Sie noch Fragen oder sind unsicher, wie bestehende Vorerkrankungen bei einer Gesundheitsprüfung bewertet werden, können Sie sich von unseren Experten am Telefon oder per E-Mail beraten lassen.

Weiterführende Inhalte

- Berufsunfähigkeitsversicherung Rechner

- Berufsunfähigkeitsversicherung Kosten

- BU ohne Gesundheitsprüfung

- Berufsunfähigkeitsrente

Top Anbieter im Test

- Allianz BU Test & Erfahrungen

- Hannoversche BU Test & Erfahrungen

- Alte Leipziger BU Test & Erfahrungen

- ERGO BU Test & Erfahrungen