Ihre persönliche Versicherungsberatung

089 - 24 24 12 66

Montag - Freitag von 8:00 - 20:00 Uhr

Gerne kontaktieren Sie uns per E-Mail:

bu@check24.de

können, empfehlen wir Ihnen einen der folgenden Browser zu nutzen.

Das Wichtigste in Kürze

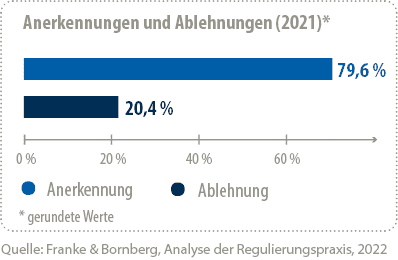

- Rund 80 Prozent aller Anträge auf Berufsunfähigkeit werden bewilligt.

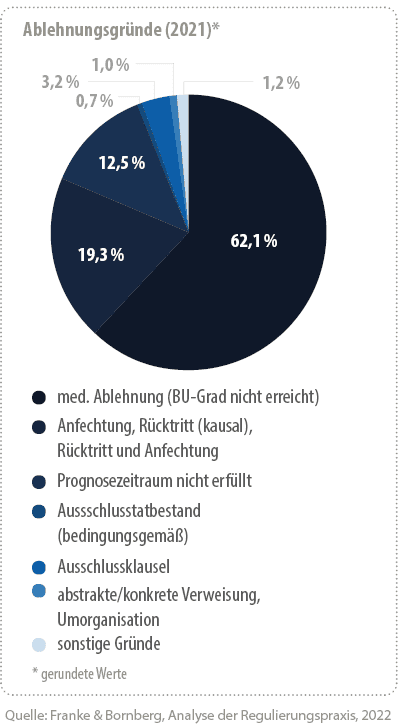

- Bei abgelehnten Anträgen liegt in mehr als der Hälfte aller Fälle keine Berufsunfähigkeit vor.

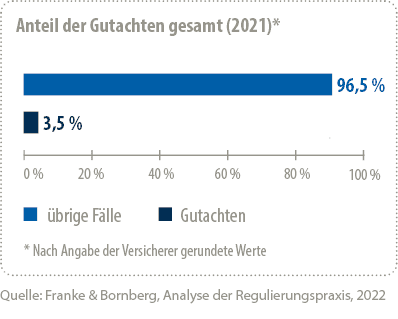

- Nur in vier Prozent der Fälle wird ein medizinisches Gutachten verlangt.

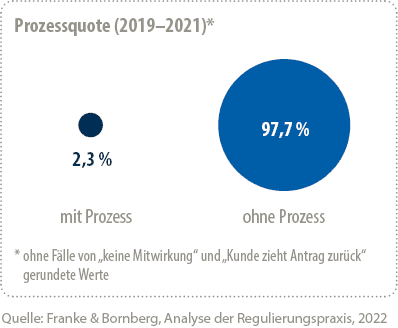

- Zu Gerichtsverfahren kommt es nur in etwa zwei Prozent der Fälle.

- Beantworten Sie beim Antrag auf eine Berufsunfähigkeitsversicherung die Gesundheitsfragen vollständig und korrekt. Falsche Angaben können Ihren Versicherungsschutz gefährden.

Manche Verbraucher fürchten, dass eine Berufsunfähigkeitsversicherung im Leistungsfall möglicherweise nicht zahlt und zögern daher, das Risiko einer Berufsunfähigkeit abzusichern. Dazu tragen nicht zuletzt Medienberichte bei, die mitunter einzelne, besonders strittige Fälle herausstellen.

Die Vorwürfe lauten, dass die Versicherungen bei einer Berufsunfähigkeit häufig Gegengutachten erstellen, Zahlungen verweigern oder hinauszögern und es im Zweifel auf einen Gerichtsprozess ankommen lassen würden. Doch ist diese Kritik wirklich berechtigt? Antworten liefert eine Studie von Franke & Bornberg – die BU-Leistungspraxisstudie.

Die Berufsunfähigkeitsversicherung im Faktencheck

|

Die Vorurteile |

Die Tatsachen |

|---|---|

|

Versicherer verweigern oft die Leistung. |

Knapp 80 Prozent aller Anträge auf eine BU-Rente werden anerkannt. |

|

Versicherer lassen es häufig auf eine Klage ankommen. |

Die Prozessquote beträgt weniger als drei Prozent. |

|

Versicherer schalten gerne einen Gutachter ein. |

Gutachten werden nur in vier Prozent aller Fälle erstellt. |

Studie: Knapp 80 Prozent aller Anträge werden bewilligt

Die unabhängige Produktratingagentur hat zehn Versicherungsgesellschaften daraufhin untersucht, wie diese über Anträge auf Zahlung einer Berufsunfähigkeitsrente entscheiden. Hierbei wertete Franke & Bornberg insgesamt 35.784 Anträge aus dem Jahr 2021 aus, eine Stichprobe von mindestens 125 Fällen je Versicherer wurde näher untersucht.

Die Studie zeigt, dass die Gesellschaften rund 80 Prozent aller Anträge auf eine Auszahlung der Berufsunfähigkeitsrente bewilligen. Damit ist die Quote höher als in der gesetzlichen Rentenversicherung, die im Schnitt nur jeden zweiten Antrag auf eine Erwerbsminderungsrente bewilligt.

Wenn ein Antrag abgelehnt wird, liegt dies in über der Hälfte aller Fälle (62,1 Prozent) daran, dass aus medizinischer Sicht keine Berufsunfähigkeit vorliegt. In weniger als einem Fünftel (19,3 Prozent) aller abgelehnten Anträge tritt der Versicherer tatsächlich vom Vertrag zurück. Hier hat der Kunde – alleine oder nach fehlerhafter Beratung durch seinen Vermittler – beim Antrag nachweislich falsche Angaben gemacht. Daher ist es wichtig, den Versicherungsantrag mit allen Fragen zur Gesundheit und zur beruflichen Tätigkeit äußerst genau und wahrheitsgemäß zu beantworten. Gesundheitliche Beschwerden zu beschönigen oder ganz zu verschweigen zahlt sich nicht aus und gefährdet nur den Versicherungsschutz.

Medizinische Gutachten nur im Ausnahmefall

Ein Gutachten verlangen die Gesellschaften vergleichsweise selten. In weniger als jedem zwanzigsten Fall holen die Versicherungen ein medizinisches Gutachten ein – davon zum überwiegenden Teil bei orthopädischen oder psychischen Beschwerden, die oftmals nur schwierig zu bestimmen sind.

Zu einem Gerichtsverfahren kommt es selten

Auch der Vorwurf, dass Anträge auf eine Berufsunfähigkeitsrente von den Versicherungsgesellschaften häufig erst einmal abgelehnt werden, um dann vor Gericht zu enden, lässt sich nicht belegen. Im Gegenteil: Nach den Daten von Franke & Bornberg kommt es nur in äußerst wenigen Fällen zu einem Gerichtsprozess. Von den untersuchten Fällen verklagten nur 751 Kunden ihren Versicherer – im Schnitt der drei Jahre von 2019 bis 2021 beträgt die Prozessquote nur zwei Prozent.

Tipps für den Abschluss

Eine Berufsunfähigkeitsversicherung ist ein wichtiger finanzieller Schutz für den Fall, dass Sie Ihren Beruf aus gesundheitlichen Gründen nicht mehr ausüben können. Damit Sie sich auf diese Existenzsicherung im Fall der Fälle verlassen können, sollten Sie beim Abschluss einer Police allerdings diese Punkte beachten:

- Lassen Sie sich vor einem Abschluss gründlich beraten.

- Vergleichen Sie mehrere Angebote und informieren Sie sich, wie die einzelnen Versicherer Leistungsanträge regulieren.

- Beantworten Sie die Gesundheitsfragen genau und wahrheitsgemäß, um Ihren Versicherungsschutz nicht zu gefährden.